Einen Kapitalstock aufzubauen, ist keine Sache von Monaten oder wenigen Jahren. Um ein ordentliches Polster für die Rente zu schaffen, muss man eher in Jahrzehnten denken. Regelmäßige Renditen, auch geringe, stellen den Grundbaustein der Altersvorsorge dar und summieren sich im Laufe der Zeit zu einem stattlichen Vermögen. Diese Effekte zu durchschauen ist das Ziel dieses Artikels.

Nehmen wir einmal an, Sie wollen im Alter von 65 Jahren 500 000 Euro zur Verfügung haben. Wie viel müssen Sie zu einem konstanten Zinssatz von neun Prozent mit 30 Jahren anlegen?

a)100 000 Euro

b)50 000 Euro

c)25 000 Euro

d)10 000 Euro

Viele Menschen entscheiden sich für a) oder b), weil Vermögensbildung für sie eine mühselige Sache ist. Richtig ist aber c)! Sie benötigen nur 25 000 Euro, um bei neun Prozent Rendite eine Verzwanzigfachung zu erreichen. Die ist allerdings nominal, das heißt ohne Inflationsausgleich.

Wenn Sie den Gegenwert real haben wollen, das heißt mit der gleichen Kaufkraft wie am Anfang, dann müssen Sie die Inflationsrate abziehen. Gehen wir von zwei Prozent aus (das mag niedrig erscheinen, aber bei höheren Inflationsraten lassen sich auch höhere nominale Renditen erzielen), dann rechnen wir mit sieben Prozent und kommen auf 267 000 Euro. Der Unterschied zum nominalen Wert ist erheblich, aber Sie sehen: Sie erreichen immer noch mehr als eine Verzehnfachung. Dabei sind sieben Prozent reale Rendite keine Zauberei, sondern mit guten Aktienfonds langfristig zu schaffen. In der Vergangenheit ging auch mehr, aber niemand weiß, ob deutlich höhere Renditen auch in Zukunft noch zu bekommen sind.

Übrigens erzielte die Vermögensverwaltung der US-amerikanischen Universität Yale in den letzten zehn Jahren eine durchschnittliche Rendite von 17 Prozent und machte auch in den schwächsten Börsenjahren zumindest keinen Verlust. Wesentliches Merkmal ist die breite Streuung der Anlagen. Es ist unwahrscheinlich, dass in einem Jahr alle Anlageklassen gleichzeitig Verluste erleiden.

Sie können auch noch darüber nachdenken, wie die Rechnung aussieht, wenn Sie Geld auf dem Sparbuch oder auf Tagesgeldkonten liegen lassen. Nehmen wir an, Sie erhalten zwei Prozent Zinsen. Dann müssen wir gar nichts rechnen, denn abzüglich Inflationsrate kommt gar nichts heraus. Nach 35 Jahren haben Sie auch nur noch Ihre 25 000 Euro (real, das heißt in heutiger Kaufkraft) übrig.

Mathematik wird Ihnen möglicherweise nicht so richtig gefallen. Das mag in Anbetracht der einen oder anderen negativen Erfahrung in der Schule verständlich sein, hier geht es aber ums Geld, und das nicht zu knapp. Sie müssen nicht jede Berechnung einzeln nachvollziehen können. Sie sollten aber zumindest erkennen können, was auf lange Sicht mit dem Geld passiert.

Wir verwenden hier einige Berechnungen, um auf einige Gegebenheiten hinzuweisen, die bei den Anlageentscheidungen nicht vergessen werden dürfen. Es fällt nicht gerade leicht, richtig mit dem Thema Risiko umzugehen und sich vorzustellen, welche Auswirkungen schon kleine Änderungen der Verzinsung auf lange Sicht haben. Um Ihnen einige der am meisten missachteten Effekte zu verdeutlichen, werden hier verschiedene Modellrechnungen erläutert. Da sollten Sie durch, der Lohn könnten ein paar Tausend Euro sein, nicht heute und morgen, aber nach ein paar Jahren. Damit Sie den Modellrechnungen leichter folgen können, gehen wir die Spalten der Reihe nach von links nach rechts durch.

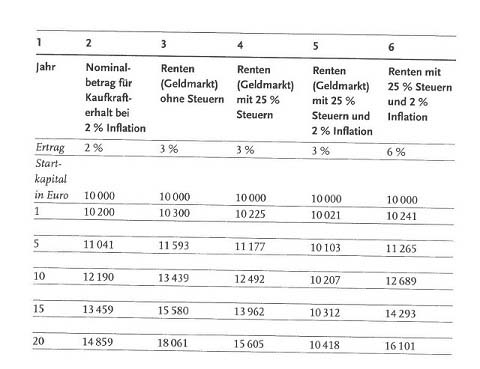

Grundsätzlich soll hier ein Anleger betrachtet werden, der 10 000 Euro zur Verfügung hat und diese für 20 Jahre anlegen möchte. Damit Ihnen die Zahlen nicht vor den Augen wegschwimmen, werden nur die Zwischenstände im Fünfjahres-Rhythmus angezeigt.

Wesentliches Problem bei solchen Zeiträumen ist die Inflation. Niemand kann vorhersehen, wie sich der Geldwert ändert, deswegen

wird in den meisten Modellrechnungen keine Inflation berücksichtigt. Wir rechnen mal mit und mal ohne Inflation, einfach zum Vergleich.

Die Folgen der Inflation

Nehmen wir an, die Inflationsrate bliebe konstant bei 2 Prozent. Dann wären die 10 000 Euro heute in 20 Jahren wesentlich weniger wert, so dass wir für einen Werterhalt fast 50 Prozent mehr Geld benötigen. Dies ist in der Spalte 2 angegeben. Der Betrag wächst jeweils um 2 Prozent, so dass die Kaufkraft nach unseren Annahmen erhalten bliebe. In 20 Jahren könnte man demnach mit 14 859 Euro genauso viel anstellen wie heute mit 10 000 Euro.

Sicherer Geldmarkt

Viele Anleger sind äußerst risikoscheu eingestellt und bevorzugen sichere Anlagen. Das ist einerseits menschlich verständlich, andererseits aber wirtschaftlicher Unsinn. Sehen wir uns dazu den Fall in Spalte 3 an. Hier wird das Geld zu sicheren 3 Prozent Zinsen angelegt. Die Zinsen werden jedes Jahr wieder zum gleichen Zinssatz investiert. Nach 20 Jahren hat der Anleger 18 061 Euro erwirtschaftet. Das hört sich nach einem gigantischen Zu wuchs von 80 Prozent an. Abzüglich Inflation bleiben aber 3 202 Euro an Ertrag übrig. Dafür 20 Jahre auf das Geld verzichten? Hoffentlich lehnen Sie das ab, wenn auch ein ganz erheblicher Teil der Vermögen auf diese Weise angelegt ist.

Sicherer Geldmarkt nach Steuern

Aber es kommt noch schlimmer. Sie müssen die Erträge ja versteuern, in Deutschland entweder mit dem Einkommensteuersatz (sofern es sich nicht um Kursgewinne nach Ablauf der einjährigen Spekulationsfrist handelt) oder demnächst mit dem Abgeltungssteuersatz in Deutschland (voraussichtlich 25 Prozent). Wenn wir nun noch unterstellen, dass der Freibetrag für Kapitaleinkünfte, der ohnehin kontinuierlich zum Stopfen der Haushaltslöcher geschrumpft wird, bereits ausgeschöpft ist, dann müssen die Erträge aus dem Geldmarkt insgesamt der Steuer unterworfen werden.

Wie Sie sehen, kommt der Anleger nach 20 Jahren auf 15 605 Euro, was nur knapp über den 14 859 Euro aus Spalte 2 liegt,

Mögliche Entwicklung von Rentenanlagen über 20 Jahre

die der Kaufkraft von heute 10 000 Euro entsprechen. Das heißt nichts anderes als: Die Anlage zu 3 Prozent hat sich nicht gelohnt, es bleiben gerade einmal 746 Euro übrig, und das nach 20 Jahren! Freuen kann sich nur derjenige, dem Sie das Geld geliehen haben, und der Staat. Der kassiert fast 2 456 Euro von Ihnen, und damit rund drei Mal so viel wie Sie!

Da wir gerade beim leidigen Thema Steuern sind: Die österreichischen und Schweizer Leser unter Ihnen mögen bitte ein wenig Verständnis für das deutsche Steuerdurcheinander aufbringen und über ein paar Anmerkungen dazu gegebenenfalls einfach hinwegsehen. Als wir mit dieser Geldanlege-Webseite begonnen hatten, beschloss man gerade die Einführung einer Abgeltungssteuer in Deutschland. 2007 sollte sie eingeführt werden. Prinzipiell ist sie im internationalen Vergleich nichts Besonderes, in Verbindung mit einer Senkung des Freibetrags für Kapitaleinkünfte führt sie jedoch für die meisten Anleger zu einer deutlichen Mehrbelastung. Während Kursgewinne nach einem Jahr gegenwärtig noch steuerfrei sind, sollen sie fortan besteuert werden. Zwar werden in manchen Ländern immerhin so hohe Freibeträge gewährt, dass der berühmte Kleinanleger steuerfrei ausgeht, in Deutschland ist dies jedoch nicht vorgesehen.

Unsere Geldanlage-Internetseite war noch voll im Gange, da wurde die Einführung der Abgeltungssteuer auf 2008 verschoben. Nein, liebe Österreicher und Schweizer, es verwundert uns Deutsche nicht, dass Gesetze oder ähnliche Vorhaben verschoben werden, das ist eher der Normalzustand. Aber es wird nicht gerade übersichtlicher. Zumal der Steuersatz ein Jahr lang bei 30 Prozent und fortan bei 25 Prozent liegen sollte. Das ist dem Steuerzahler ebenso wenig klar wie vielen Kommentatoren, ob Abgeltungssteuer nun mit einem oder zwei s geschrieben wird.

Zurzeit sieht es so aus, dass 2009 die 25 Prozent eingeführt werden, zuzüglich Solidaritätszuschlag und Kirchensteuer.

Sie sehen in diesen Beispielen Berechnungen mit und ohne Steuern. So ist es möglich, sich ein ungefähres Bild von der Steuerwirkung zu machen. Der Freibetrag wird nicht berücksichtigt, weil er mangels Größe kaum noch für Anlageentscheidungen relevant ist.

Spalte 5 – Sicherer Geldmarkt nach Steuern real

Wenn die Inflation gleich jahresweise berücksichtigt wird, dann ergibt sich Spalte 5. Sie können schon sehen, dass sich das Geld real gerade so erhält.

Spalte 6 – Rentenfonds nach Steuern real

Der Zinssatz hat den zentralen Einfluss auf das Ergebnis. 3 Prozent gelten heute als sicherer Zinssatz, aber es gibt durchaus auch Fonds, die mit hoher, wenn auch nicht absoluter Sicherheit mehr Erträge bringen. Nehmen wir also an, Sie können das Geld langfristig für 6 Prozent anlegen. Werden gleichzeitig 25 Prozent Abgeltungssteuer und 2 Prozent Inflation berücksichtigt, ergibt sich die Zahlenreihe in Spalte 6. Das Vermögen würde auf 16 xoi Euro steigen, wobei es sich nun um eine reale Größe handelt. Richtig viel ist es nicht, aber immerhin hat man hier einen realen Vermögenszuwachs erzielt. Immerhin gibt es Rentenfonds, die wesentliche Erträge aus Kursgewinnen erzielen und damit teilweise steuerfreie Erträge erzielen.

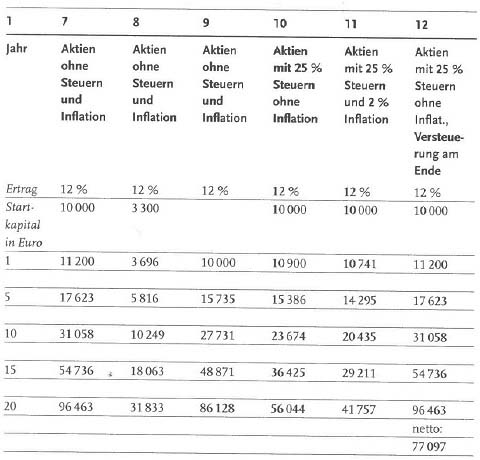

Spalte 7 – Aktienfonds ohne Steuern nominal

Spalte 7 zeigt beispielhaft die Entwicklung eines Aktieninvestments. Der Anleger investiert in einen Aktienfonds, der 12 Prozent Wertsteigerung jährlich bringt. Selbst unter Berücksichtigung der Kursverluste in den Jahren 2000 bis 2003 ist dies ein langfristig nicht unrealistischer Satz. In den letzten Jahren waren die Wertsteigerungen wesentlich höher, doch wird auch dies nicht dauerhaft sein. Der Anleger kommt nach 20 Jahren auf 96 463 Euro (nominal).

Sicher werden Sie jetzt überlegen, was passiert, wenn Sie den falschen Fonds erwischen. Es könnte sein, dass Sie auf Europa setzen, während ausgerechnet hier eine Krise stattfindet und nur amerikanische Aktien sich gut entwickeln. Es gibt viele Möglichkeiten, warum sich ein Markt oder ein Produkt schlecht entwickelt und man kann immer richtig und immer falsch liegen. Daher ist es wichtig, zu diversifizieren, also das Geld auf möglichst viele Zielmärkte zu verteilen. Damit werden Sie am Ende zwar ein schlechteres Ergebnis haben als bei Ihrer besten Anlage, aber welche die beste ist, wissen Sie ja immer erst hinterher. Sie können übrigens nicht nur Aktien nach Regionen unterscheiden, sondern auch an andere so genannte Assetklassen denken. So könnten Sie auch in Rohstoffe investieren, in Hedgefonds oder Währungen.

Spalte 8 – Aktienfonds ohne Steuern nominal, nur zum Teil erfolgreich angelegt

Nehmen wir nun einen besonders schlimmen Fall an: Der Anleger hat mit seinen 10 000 Euro auf drei Pferde gesetzt. Er hat zu gleichen Teilen in europäische Aktien, Rohstoffe und Schwellenländeraktien investiert. Allerdings werfen nur die europäischen Aktien einen Gewinn ab. Alle anderen Anlagen enden in Totalverlusten (nicht ausgeschlossen, aber äußerst unwahrscheinlich). Dann passiert das, was in Spalte 8 dargestellt ist. Nur aus 3 300 Euro wird etwas, das Endergebnis erreicht mit 31833 Euro zwar auch nur ein Drittel des optimalen Falls aus Spalte 7, aber immer noch wesentlich höhere Erträge als gute Rentenfonds. Selbst wenn hier noch die Inflation heraus gerechnet wird. Real (das heißt abzüglich 2 Prozent Inflation) kämen Sie auf 21500 Euro, was immer noch deutlich mehr ist als die Rentenanlage aus Spalte 6. Steuern müssen Sie hier nämlich nicht zahlen, weil Sie die Verluste aus den anderen Fonds gegenrechnen können.

Mögliche Entwicklung von Aktienanlagen über 20 Jahre

Spalte 9 – Aktienfonds ohne Steuern nominal, ein Jahr später angelegt

Sicher erinnern Sie sich daran, oft den Hinweis gehört zu haben, dass man möglichst frühzeitig mit der Geldanlage beginnen soll. Das ist auch richtig so. Die Auswirkungen zeigt ein Vergleich von Spalte 9 und 7. In Spalte 9 wird das Geld ein Jahr später angelegt, ansonsten bleibt alles gleich. Das Ergebnis: Am Ende hat der Anleger 10 335 Euro (nominal, nicht inflationsbereinigt) weniger zur Verfügung. Ganz schön heftig, nicht?

Spalte 10 und 11 – Aktienfonds nach Steuern, real und nominal

Zum Schluss noch unser trauriges Thema. Die Einführung der Abgeltungssteuer in Deutschland kostet die Anleger viel Geld. Vor allem im Hinblick auf die Altersvorsorge entstehen dadurch erhebliche Lücken. Spalte io zeigt, was passiert, wenn jedes Jahr 25 Prozent Steuern auf die Gewinne abgeführt werden müssen, weil etwa regelmäßig umgeschichtet wird. Statt 96 463 Euro (Spalte 7) hat der Anleger jetzt nur noch 56 044 Euro zur Verfügung. Unter Berücksichtigung von 2 Prozent Inflation ergeben sich knapp 41757 Euro (Spalte 11).

Spalte 12 – Aktienfonds mit Versteuerung nach 20 Jahren

Etwas anders sieht es aus, wenn ein Fonds (oder ein Depot) 20 Jahre lang gehalten wird ohne umzuschichten. Dann müssen die 25 Prozent erst am Ende auf den Gewinn gezahlt werden. Es bleiben noch 77 097 Euro übrig. Insgesamt belastet die neu eingeführte Abgeltungssteuer den Steuerpflichtigen mit 19 366 Euro (Vergleich mit Spalte 10), die dann für die Rente fehlen.

Beachten Sie aber, dass regelmäßiges Umschichten des Depots mit entsprechender Steuerpflicht auf die zwischenzeitlichen Einnahmen die Rendite wesentlich stärker schmälert, als wenn erst am Ende versteuert wird. Es lohnt sich daher besonders, langfristig zu denken, und zum Beispiel Fonds zu kaufen, die mit unterschiedlichen Marktsituationen zurechtkommen.

Insgesamt wird der Vorteil der Aktienanlage gegenüber Renten durch die Einführung der Abgeltungssteuer geringer, bleibt aber langfristig nach menschlichem Ermessen erhalten. Kurzfristig mag dies durchaus anders aussehen. Hier spielen Kursschwankungen eine größere Rolle und können zu mehr Gewinn bei Renten führen. Es kann aber auch anders aussehen. Auch Renten haben schlechte Jahre und können ohne Weiteres Verluste ausweisen, während Aktien stark steigen.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen