Die Investitionsausgaben und die Zunahme des betriebsnotwendigen Kapitals waren im Verhältnis zum Jahresüberschuss bzw. zum Jahresüberschuss zuzüglich Abschreibungen groß. Daher war das Betriebsergebnis cashflow-neutral – als Folge der Wachstumsrate. Das effektive Niveau von Sachanlagen und betriebsnotwendigem Kapital war im Verhältnis zum Ertrag gering. Das Betriebsvermögen von $1,4 Milliarden (Forderungen plus Vorräte und Sachanlagen abzüglich Verbindlichkeiten) generierte ein Betriebsergebnis vor Zinsen, Steuern und Dividenden von $600 Millionen, was bei einem Steuersatz von 40 Prozent einer Rendite von 26 Prozent entspricht. Das ist eine imposante Zahl, die auf einen beträchtlichen originären Firmenwert hinweist – auf Vermögenswerte, die sich nicht in der Bilanz wiederfinden, wie Marken, Marktanteil, Vertriebssystem und Produktentwicklung.

Insbesondere das Anlagevermögen war gering: Grundstücke, Gebäude, Maschinen und maschinelle Anlagen, Betriebs- und Geschäftsausstattung im Wert von $700 Millionen generierten $3,6 Milliarden Umsatz und $600 Millionen Gewinn. Beeindruckende Werte für eine Branche, die gemeinhin als „kapitalintensiv“ gilt.

Gillette konnte nicht mit frei verfügbarem Cashflow aufwarten. Viel interessanter ist aber der Satz, zu dem der einbehaltene Cashflow reinvestiert werden konnte. Wenn ein Unternehmen Gewinn einbehalten muss – ob es expandiert oder nicht wird die Kapitalrendite vermutlich niedrig sein und Shareholder Value wird zerstört. Wenn ein Unternehmen Kapital in Wachstum umsetzen kann und damit hohe Renditen erwirtschaftet, wird aller Wahrscheinlichkeit nach Wert geschöpft. Im Fall von Gillette wird das Bild durch den deutlichen Abgang beim Eigenkapital getrübt. Steht vor dem E ein Minuszeichen, lässt sich die EKR nicht berechnen. Dann müssen wir auch die Kapitalrendite betrachten.

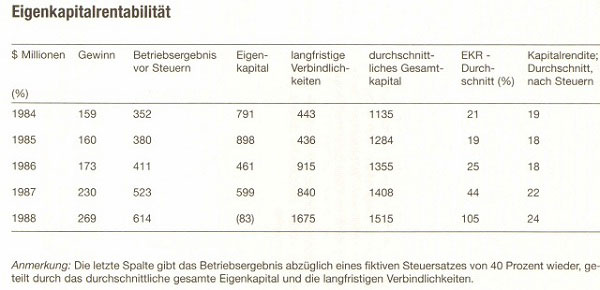

Die Steigerung der EKR zeigt, wie leicht es ist, die Rendite durch vermehrte Aufnahme von Fremdmitteln positiv zu gestalten. Die EKR von 1984/85 von rund 20 Prozent Kommt der Realität sicher näher, da damals verhältnismäßig wenig fremdfinanziert wurde. Als Richtwert für die jüngere Vergangenheit kann hier der durchschnittliche Kapitalertrag herangezogen werden. Er steigerte sich von 18 bis 19 auf 24 Prozent, was mit der von uns beobachteten verbesserten Performance des Unternehmens in Einklang steht, im Zuge derer mehr Kapital ertragreich investiert wurde.

Wo greift hier das Zuwachsprinzip IP? Auch das ist nur schwer anwendbar, wenn das Eigenkapital zurückgeht, doch es gibt hier eine weitere Parallele zum Gesamtkapital:

| $ Millionen | Veränderung im Betriebsergebnis nach Steuern | Veränderung im gesamten investierten Kapital |

| 1984 | 17 | 199 |

| 1985 | 14 | 100 |

| 1986 | 22 | 42 |

| 1987 | 69 | 63 |

| 1988 | 55 | 151 |

| Summe | 177 | 555 |

Von Anfang 1984 bis Ende 1988 wurden $555 Millionen mehr investiert (langfristige Verbindlichkeiten plus Eigenkapital). Das Betriebsergebnis nach Steuern stieg um $177 Millionen. Das Ertragszuwachs aus dem zusätzlich investierten Kapital betrug also 32 Prozent.

Was war Gillette wert?

Für 1988 wurden $269 Millionen Gewinn ausgewiesen. Berkshire Hathaway kaufte im Juli 1989. Das Betriebsergebnis fürs erste Quartal hatte sich leicht verbessert, wobei sich der Gewinn je Aktie durch die drastische Reduzierung der Anzahl von Aktien in Umlauf besonders positiv präsentierte. Buffett ist höchstwahrscheinlich maximal von einem Gewinnniveau in Höhe von $2,70 ausgegangen – die $2,45 von 1988 plus 10 Prozent. Wir haben für 1988 eine durchschnittliche Gesamtkapitalrendite von 24 Prozent ermittelt und ein IP für den Kapitalzuwachs von 32 Prozent. Buffett hat immer betont, dass die exakten Zahlen hier keine Rolle spielen. Es geht vielmehr nur um die Einhaltung einer deutlichen Sicherheitsmarge. Die konservativen 24 Prozent sind in Kenntnis der Ertragssteigerung also vollkommen ausreichend.

Alle qualitativen Faktoren bestätigten, dass das Management Herr der Lage war, dass das Unternehmen marktführend war und dass das Auslandsgeschäft immer mehr Ertrag brachte. Gillette setzte Kapital effektiv ein, insbesondere bei langfristigen Anlagen, und würde aller Wahrscheinlichkeit nach noch größere Summen zu Renditen von mehr als 24 Prozent investieren. Der Unternehmenswert und die Abschreibungen darauf waren verhältnismäßig unwichtig. Einziger Negativposten war das hohe Verschuldungsniveau, das das Unternehmen in Gefahr brachte. Angenommen, dieses Problem konnte gelöst werden, wie hoch war dann der innere Wert anzusetzen? Gillette konnte zusätzliches Kapital zu einer konservativ auf 24 Prozent geschätzten Rendite einsetzen. Ein durchschnittliches Unternehmen konnte reinvestieren und vielleicht 10 Prozent im Jahr erwirtschaften. Gillettes Erträge waren also 2,4 mal so viel wert. Eine Rentenwert oder eine Aktie mit 10 Prozent Rendite verfügten über ein KGV von 10, Gillette dagegen über ein KGV von 24. Daraus ergibt sich ein Kurs von $65 und ein Gesamtwert der 97 Millionen Aktien, die Ende 1988 in Umlauf waren, von $6,3 Milliarden.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen