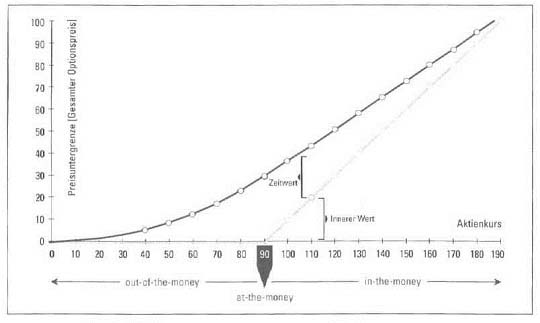

Bis jetzt wissen wir, zwischen welcher Preisober- und -Untergrenze der tatsächliche Optionsweit Liegen muss und welche Faktoren Einfluss auf den Wert ausüben. Wir wollen jetzt überlegen, wie groß die Zeitprämie sein muss. Einen Teil unserer späteren Ergebnisse nehmen wir schon vorweg: Die Zeitprämie hängt maßgeblich vom Zustand der Option ab, also davon, wie weit der-aktuelle Börsenkurs der Aktie vom Strike entfernt liegt. Wir werden sehen, dass die Zeitprämie am höchsten ist, wenn eine Option at-the-money notiert. Doch nun Schritt für Schritt. Fassen wir noch einmal zusammen, woraus sich der Gesamtpreis einer Option zusammensetzt: Er besteht aus zwei Bestandteilen, dem Inneren Wert und der Zeitprämie. Out-of-the-money- und At-the-money-Optionen haben einen Inneren Wert von null, Optionen, die im Geld notieren dagegen einen positiven Inneren Wert. Wir wollen nun der Frage nachgehen, wie die Höhe der Zeitprämie vom Zustand der Option abhängt. Die Zeitprämie ist ein Entgelt für die Chance, dass eine Option an Innerem Wert hinzugewinnt, Je höher diese Chance, umso größer ist auch die Prämie dafür. Wie hängt also diese Chance mit dem Optionszustand zusammen? Dazu betrachten wir den Call- Optionsschein, den wir bereits im Abschnitt Ausstattungsmerkmale vorgestellt haben. Zur Erinnerung sind die wichtigsten Merkmale in der Tabelle nochmals zusammengefasst worden. Notiert die T-Aktie unterhalb des Strike (out-of- the-nioney), beispielsweise bei 70 Euro, so muss der Aktienkurs um mehr als 20 Euro steigen, damit die Option am Verfalltag einen Wert hat. Betrachten wir im Vergleich dazu den At-the- rnoney-Fall: Strike und aktueller Aktienkurs stimmen überein. Aus diesem Grund reicht bereits ein geringer Aktienpreisanstieg aus, damit der Call an Innerem Wert hinzugewinnt. Die Chancenprämie muss deshalb größer sein als im Out-of-the-money-Zustand.

| Call-Option | |

| Underlying | T-Aktie |

| Strike | 90 Euro |

| Fälligkeit | 27.12.2001 |

| Ausübung | amerikanisch |

Gewinne können auf unterschiedliche Weise entstehen

Eine Option muss nicht unbedingt ins Geld laufen, um Gewinn zu bringen. Ein Anleger kann auch von starken Kursbewegungen profitieren, ohne dass der Basispreis erreicht wird. Voraussetzung ist natürlich, dass der Schein nicht bis_zum Verfalltermin gehalten wird. Wenden wir uns schließlich dem Fall zu, in dem der Aktienpreis über dem Strike liegt. Auch hier genügt schon ein weiterer kleiner Kursanstieg – etwa von 120 auf 121 Euro-, damit der Call an Innerem Wert hinzugewinnt. Dennoch ist die Zeitprämie hier deutlich geringer als in der At-the-money-Situation. Sie ist ungefähr so hoch wie beim Out-of-the-monev-Fall Wie Lässt sich das erklären? Wir kaufen den Call in einer Situation, in der die T-Aktie an der Börse zum Kurs von L20 Euro notiert. Da der Innere Wert relativ hoch ist (30 Euro) und wir diesen hohen Wert mitbezahlen müssen, ist der Optionspreis insgesamt hoch. Zwar gewinnen wir an Innerem Wert dazu, wenn der Aktienkurs weiter steigt. Doch gleichzeitig laufen wir Gefahr, den mitbezahlten Inneren Wert verlieren zu können. Man braucht sich nur vorzustellen, was passiert, wenn der Kurs der Aktie sinkt (zum Beispiel auf 90 Euro). Dann hätte der Call am Ende einen Inneren Wert von null. Im At-the-mcney-Fall existiert eine derartige Gefahr nicht, da die Option aufgrund des geringeren Aktienkurses (90 Euro) keinen Inneren Wert besitzt, der zum Kaufzeitpunkt mitbezahlt werden muss und später wieder verloren gehen kann. Wir haben also die Chance, an Innerem Wert zu gewinnen, ohne mit der Gefahr zu leben, bezahlten Inneren Wert zu verlieren. Daher ist die Zeitprämie höher. Ein Risiko, inneren Wert zu verlieren, ist im Out-of-the money- Fall zwar ebenfalls nicht vorhanden. Doch dafür ist die Chance, an Innerem Wert zu gewinnen erheblich geringer. Denn der Aktienkurs muss kräftig steigen, bis der Basispreis erreicht ist. Aus diesem Grund ist die Zeitprämie hier kleiner. Wir können unsere Ergebnisse nun grafisch darstellen. Zum besseren Verständnis haben wir die Preisuntergrenze mit eingezeichnet. Was wir oben bereits verbal erläutert haben, lässt sich in der Grafik gut erkennen. Nehmen wir als Ausgangspunkt den Deep-out-of-the money- Bereich. Je weiter sich der aktuelle Aktienkurs auf den Strike zu bewegt, umso größer wird die Zeitprämie, bis sie schließlich ihr Maximum bei einem Aktienpreis von 90 Euro erreicht. Von da an nimmt sie ab, während der Innere Wert gleichmäßig steigt.

Prämienverlauf im Internet

Am grafischen Verlauf kann man sehr gut erkennen, welcher Zusammenhang zwischen Optionsprämie, Wertuntergrenze und Options- Zustand herrscht. Aber es ist sehr aufwendig, derartige Abbildungen selbst anzufertigen. Das ist mittlerweile indes auch gar nicht mehr erforderlich, da man solche Grafiken im Internet abrufen kann, zum Beispiel mit dem Optionsschein-Rechner der Comdirect-Bank. Auf dieses Tool gehen wir im übernächsten Buchkapitel näher ein.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen