Auf der Suche nach der richtigen Ausstattung

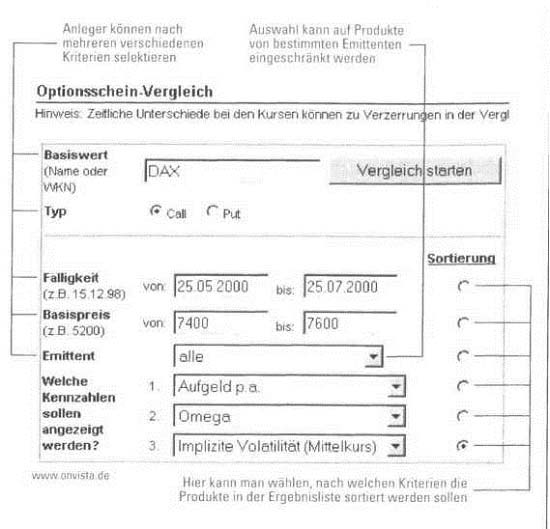

Wir haben es bereits erwähnt: Wer Optionen zu Spekulationszwecken kauft, sollte sich vorab Gedanken machen, auf welches Underlying er setzen möchte und mit welcher Wertentwicklung er innerhalb welcher Zeit rechnet. Wenn diese Fragen beantwortet sind, muss noch geklärt werden, wie die Option im Detail ausgestattet sein soll. Dies ist zum einen von der Prognose des Anlegers abhängig, zum anderen aber auch von dessen persönlicher Risikoneigung. Durch Auswahl von Basispreis und Restlaufzeit kann jeder den Optionsscheinhebel und damit seine Chancen und Risiken selbst bestimmen. Ist ein Anleger eher risikoscheu, wird er In-the-money- Optionen mit längerer Restlaufzeit bevorzugen. Scheut er größere Risiken nicht, sind Out-of-the-money-Kurzläufer vorzuziehen. Betrachten wir ein konkretes Beispiel: Nachdem er die fundamentalen Daten eingehend ausgewertet hat, gelangt ein Anleger zu der Überzeugung, dass der DAX (aktueller Stand 7.300 Punkte) innerhalb der kommenden vier Wochen um fünf Prozent im Wert steigt. Er möchte mit Optionsscheinen auf diese Entwicklung spekulieren. Aufgrund seiner persönlichen Einstellung zieht der Anleger riskantere Warrants vor. In die engere Wahl kommen deshalb Calls, die aus dem Geld notieren (Basispreise zwischen 7400 bis 7600) und deren Restlaufzeit zwischen einem und drei Monaten liegt. Früher konnte man allenfalls in Zeitungen oder Zeitschriften suchen oder einen Bankberater nach passenden Optionsscheinen fragen. Diese Möglichkeit besteht zwar immer noch, sie ist im Vergleich zu einer Recherche über das Internet aber nicht nur mühselig, sondern auch nicht optimal. Denn aufgrund der Vielzahl an Optionsscheinen – in Deutschland zurzeit über 13.000 verschiedene – bieten die meisten Zeitungen und Zeitschriften längst keinen umfassenden Überblick mehr. Und auch beim Bankberater kann man nicht sicher sein, dass dieser auf sämtliche in Frage kommenden Produkte auch Zugriff hat. Am sinnvollsten ist deshalb die Suche im Internet, zum Beispiel mit dem Tool von OnVista. Der Anleger kann bestimmte Kriterien vorgeben, nach denen eine Datenbank mit sämtlichen gehandelten Optionsscheinen durchsucht wird. Sind passende Produkte gefunden worden, erscheint eine entsprechende Liste. Der Anleger kann dann entscheiden, welcher Schein von welchem Emittenten gekauft werden soll.

Auf Angebot und Qualität achten

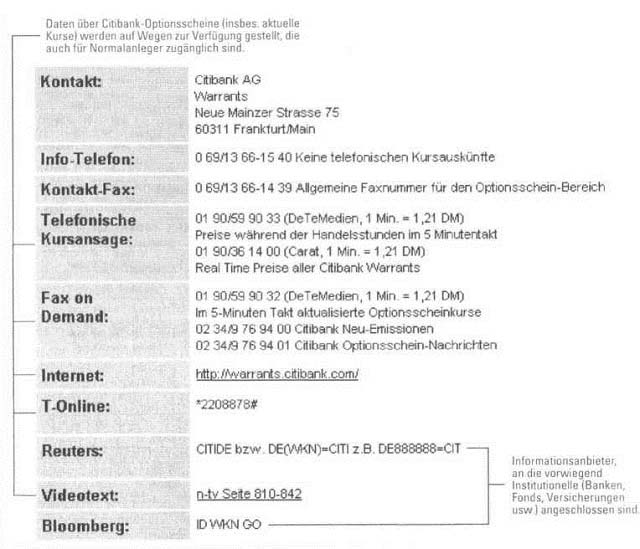

Gegenwärtig werden Optionsscheine in Deutschland von ungefähr dreißig Banken herausgegeben. Marktführer – gemessen am Umsatz – ist die Citibank. Sie hat sich auf Plain-Vanilla-Produkte spezialisiert und bietet überwiegend Scheine an, die sich auf gängige Underlyings – vorwiegend Aktien- und Aktienindizes – beziehen. Nicht jeder Emittent bietet gleichzeitig jedwede Optionen an. Meist konzentrieren sich die einzelnen Häuser auf spezielle Marktsegmente. So ist zum Beispiel HSBC Trinkaus und Burkhardt führend bei Power-Warrants, während die DG Bank als Anbieter von sogenannten Zinssicherungszertifikaten (Gaps und Eloors) bekannt ist. Wer sich etwas genauer über Optionsscheinemittenten informieren will, kann dies natürlich auf den Internet-Seiten der Anbieter direkt tun. Zugang zu wichtigen Stammdaten der einzelnen Häuser findet man aber auch bei OnVista. Auf der Homepage wird in das dafür vorgesehene Eingabefeld die WKN eines Optionsscheins eingetragen. Im Anschluss erscheint die bereits bekannte Übersicht mit Daten zu diesem Warrant. Hier klickt der Anwender auf den Emittenten – in unserem Fall ist das die Citibank – und ein Fenster mit Stammdaten öffnet sich. Zu beachten ist, dass diese Angaben von den Banken selbst stammen.

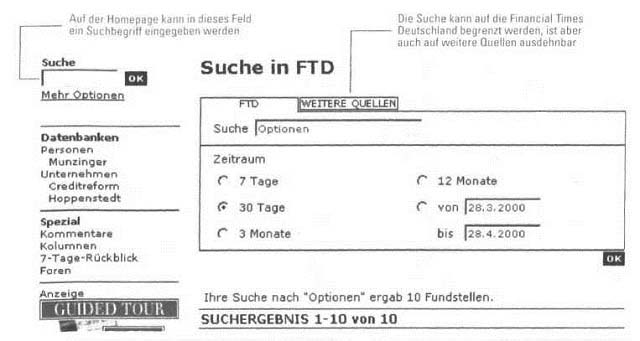

Man sollte Emittenten nicht nur danach beurteilen, welche Produkte sie in ihrem Sortiment haben, sondern auch den Kundenservice beachten. Dazu zählt vor allen Dingen, dass der Emittent einen liquiden Markt für seine Produkte schafft. Anders gesagt sollte jeder Anleger davon ausgehen können, sich jederzeit ohne großen Aufwand und vor allem zu einem fairen Preis wieder von seinem Warrant trennen zu können. Normalerweise versprechen die Optionsscheinhäuser dies. Doch Anleger sollten sich selbst davon überzeugen, ob der Emittent faire Kurse – mit niedrigen Geld-Brief-Spannen – stellt. Inzwischen sollte es selbstverständlich sein, dass Kursinformationen (realtime und kostenlos) im Internet und Videotext veröffentlicht oder telefonisch angesagt werden. Kundenorientierte Banken stellen auch in hektischen Börsenphasen permanent Preise. Dies allein reicht aber noch nicht aus. Denn was nützen die Informationen, wenn sie nicht verlässlich sind und Anleger zu den angegebenen Kursen keine Geschäfte abschließen können. Fazit: Eine gute Bank erkennt man daran, dass sie für ihre Scheine laufend Kurse stellt, die fair und handelbar sind. Nicht jeder Emittent erfüllt diese Anforderungen gleich gut. Angaben über die Servicequalität einer Bank Endet man aber leider nicht so gezielt wie etwa die Ausstattungsmerkmale einer Option. Wer etwas in den Newsboards oder Chats (z. B. bei Wallstreet-online) stöbert, trifft häufig auf Anleger, die über ihre Erfahrungen mit Optionsscheinemittenten berichten. Aufmerksam verfolgen sollte man auch die Berichte in der Presse. Bei einigen Zeitungen wie zum Beispiel der Financial Times Deutschland kann man auch im Internet gezielt nach Artikeln suchen.

Wie kundenorientiert ein Emittent agiert, ist auch an den Handelszeiten ablesbar. Einige Institute haben ihren Handel mittlerweile bis in den späten Abend ausgedehnt. So können Anleger in Deutschland zum Beispiel auf Veränderungen an der Wall Street unmittelbar reagieren. Zum Service zählt weiterhin, wie intensiv sich die Institute um die Fragen und Probleme ihrer Kunden kümmern. Einige Häuser bieten zum Beispiel Warrant-Hotlines an, stellen zum Beispiel interaktive Kalkulationswerkzeuge ins Internet ein, versorgen den Anleger mit Informationen (Newsletter) und bieten Optionsseminare an.

Wie reagiert der Emittent in turbulenten Phasen

Die Qualität eines Emittenten erkennt man auch daran, ob er bei Marktturbulenzen Kurse stellt und vor allem zügig Kundenaufträge annimmt und abwickelt. Es hat in der Vergangenheit schon Fälle gegeben, in denen die Handelssysteme der Emittenten in hektischen Phasen plötzlich ausfielen (oder einfach abgestellt wurden) und Scheine zum Beispiel erst nach geraumer Zeit zurückgegeben werden konnten.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen