Auf Mathematik kann verzichtet werden

Im ersten Teil haben wir bereits gesehen, dass Optionen nicht kostenlos zu haben sind, Wer das Recht haben möchte, in der Zukunft eine Aktie zu einem heute festgelegten Preis zu kaufen oder zu verkaufen, muss dafür einen Preis – oder besser die Optionsprämie — zahlen Der Schreiber ist an einem hoben, der Käufer natürlich an einem möglichst geringen Optionspreis interessiert. Doch wo hegt der richtige – man sagt auch faire Wert — für eine Option, der weder dem Käufer noch dem Stillhalter Vor- oder Nachteile verschafft, Diese Frage ist Gegenstand der sogenannten Optionspreistheorie. Die Bewertung – englisch Pricing — von Optionen hat über Jahrzehnte viele Gelehrte beschäftigt und treibt auch heute noch Wissenschaftler und Praktiker um. Für normale Optionen (z.B. Aktien- Calls und-Puts) gibt es inzwischen jedoch akzeptable Bewertungsmodelle, die auch in der Praxis anerkannt sind. Am bekanntesten ist ein vor knapp 30 Jahren von den amerikanischen Professoren Fischer Black und Myron Scholes entwickelter Ansatz zur Bewertung von Optionen. Es handelt sich einfach ausgedrückt um eine Formel, in die man bestimmte Preiseinflussgrößen einsetzt und dann den Preis der Option ausrechnen kann. Den beiden Amerikanern verlieh man dafür – gemeinsam mit ihrem Kollegen Merton — 1997 den Nobelpreis für Wirtschaftswissenschaften. Das Modell von Black/Scholes ist zur bekanntesten und am häufigsten verwendeten Methode zur Optionsbewertung geworden. Der Leser soll in den kommenden Abschnitten erfahren, wie der Black/Scholes-Ansatz funktioniert. Wer die Literatur zu diesem Themenkomplex etwas genauer studiert, wird feststellen, dass die Darstellungen sehr mathematisch angelegt sind und nur nachvollzogen werden können, wenn ein fundiertes analytisches Grund Verständnis vorhanden ist. Nach unserer Auffassung ist dies für ein solides Verständnis der Optionsbewertung eigentlich nicht notwendig. Denn die Zusammenhänge, die in vielen Publikationen lediglich in Formelsprache wiedergegeben werden, lassen sich verbal mindestens ebenso präzise, vor allem aber verständlicher darstellen. Wichtig erscheint uns, dass der Leser ein Gefühl dafür bekommt, welche Marktfaktoren den Wert einer Option beeinflussen, und das Prinzip versteht, nach dem Black/Scholes vergehen. Auf mathematische Formeln kann mittlerweile ohnehin verzichtet werden, da es Optionsrechner gibt – sogar kostenlos im Internet – die dem Anleger die aufwendige Rechenprozedur abnehmen. Wir werden darauf später noch ausführlich eingehen. Da Aktien Optionen am populärsten sind, beschränken wir uns im Weiteren darauf. Unsere Erkenntnisse lassen sich grundsätzlich auch auf andere Optionsprodukte übertragen. Beginnen wollen wir mit der Bewertung von Optionen an ihrem Fälligkeitstag, da dies am einfachsten ist. Außerdem kann man dabei viele Erkenntnisse gewinnen, die für die Bewertung einer Option vor dem Ende der Laufzeit sehr hilfreich sind.

Die Geburt eines Warrants

Optionsscheine entstehen nicht willkürlich. In vielen Banken findet ein regelrechter Produktentwicklungsprozess statt. Dabei bilden die Endabnehmer das wichtigste Glied in der Kette. Bevor eine Bank mit der Entwicklung – man sagt auch Strukturierung – eines Scheins beginnt wird zunächst genau untersucht, wie man das Interesse eines Kunden wecken kann. Nur wenn die Chancen gut sind, dass von einem Warrant auch eine entsprechende Menge verkauft werden kann, lohnt es sich für den Emittenten, einen Schein aufzulegen. Die Erfolgschancen steigen, wenn die Produktentwickler etwas Besonderes – eine so genannte Story – finden, mit dem sie die Aufmerksamkeit der Anleger wecken. Diese können zum Beispiel eine anhaltende gute Aktienmarktentwicklung sein oder bestimmte Branchen (z.B. Internet oder Biotechnologiewerte), von denen sich die Anleger in Zukunft einiges erhoffen. Wichtig ist, dass ein Schein von seiner Ausstattung her zum gerade aktuellen Marktumfeld passt. Ist der Markt zum Beispiel auf einen Abwärtstrend eingestimmt, ist die Nachfrage nach Puts natürlich größer als nach Calls. Ob eine Emission Gewinn bringt, hängt nicht allein von einer guten Story ab. Vor Auflegung prüfen die Institute auch, welche Möglichkeiten vorhanden sind, um die emittierten Scheine später zu angemessenen Konditionen absichern zu können. Das Underlying sollte auf jeden Fall eine hohe Liquidität besitzen, damit man es im Bedarfsfall schnell und ohne große Beeinflussung des Kursniveaus kaufen bzw. verkaufen kann. Bedeutsam ist auch die Frage, ob an einer Terminbörse (z. B. Eurex) Derivate mit demselben Underlying angeboten werden, die für Sicherungszwecke genutzt werden können. Sind diese Fragen geklärt, beginnt die Bank damit, die Vorbereitungen für die Platzierung zu treffen. Dazu zählt zum Beispiel die Anfertigung des Emissionsprospekts ebenso wie die Einleitung von Marketingmaßnahmen (z.B. Finanzanzeigen in Zeitschriften).

Was Optionen am Ende ihrer Laufzeit wert sind

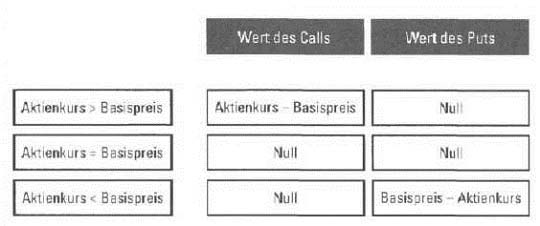

Als Verfalltag – auch bekannt als Fälligkeitstag, Ende der Laufzeit oder Expiration Day (Kurzform: Expiration) — bezeichnet man denjenigen Termin, an dem eine Option ausläuft, also letztmalig ausgeübt werden kann, Der Wert eines Calls am Ende der Laufzeit wird etwas anders bestimmt als für Puts. Deshalb besprechen wir beide Typen getrennt. Wir beginnen mit Calls und betrachten als Fallbeispiel eine Call-Option. Die Ausübung des Calls lohnt sich nur dann, wenn der Aktienkurs den Basispreis überschreitet. In diesen Fällen entspricht der Wert der Option der Differenz zwischen aktuellem Aktienkurs und Strike, Ein Beispiel: Angenommen, die DaimlerChrysler-Aktie notiert am 1.12. 2001 zum Kurs von 70 Euro an der Börse. Was wäre die Option dann wert? Keinesfalls mehr als zehn Euro, denn der Call würde sich dann nicht rentieren. Bei einem Preis von beispielsweise elf Euro zahlen wir für die Aktie insgesamt 71 Euro, verglichen mit dem direkten Kauf an der Börse also genau einen Euro mehr. Hier die Bestätigung: Wir kaufen einen Call für elf Euro, üben die Option ans und kaufen eine DaimlerChrysler-Aktie vom Stillhalter für 60 Euro. Die Gesamtausgaben betragen 71 Euro. Man kann verstehen, dass niemand bereit wäre, elf Euro für den Call zu zahlen. Doch wie sieht es mit Preisen unter zehn Euro aus? Nehmen wir einmal an, die Option hätte einen Kurs von nenn Euro. Zu diesem Preis kaufen wir einen Call, üben diesen aus und beziehen eine DaimlerChrysler-Aktie für 60 Euro. Insgesamt haben wir dann 69 Euro (Basispreis plus Optionsprämie) für eine Aktie ausgegeben und dadurch gegenüber dem direkten Kauf einen Euro gespart. Als Käufer würden wir diesen Preis also durchaus akzeptieren. Doch der Stillhalter hätte Nachteile: Er erzielt beim Verkauf eines Calls neun Euro und erhält vom Optionsinhaber 60 Euro bei Ausübung, zusammen also 69 Euro. Doch um die Aktie liefern zu können, muss er sie an der Börse für 70 Euro kaufen. Der Stillhalter macht einen Verlust von einem Euro. Niemand wäre daher bereit, den Call für neun Euro zu schreiben. Zehn Euro ist wirklich ein fairer Wert – man sagt auch Fair Value weil er weder Käufer noch Stillhalter benachteiligt. Liegt der Preis der DaimlerChrysler-Aktie am Verfalltag (1.12. 2001) unterhalb des Strike (60 Euro) kann das Papier günstiger direkt an der Börse gekauft werden. Fazit: Der Wert eines Aktien-Calls hängt am Ende der Laufzeit lediglich von zwei Faktoren ab, vom Aktienkurs und Strike. Hat die Aktie einen Börsenkurs, der über dem Basispreis liegt, hat der Call einen positiven Wert in Höhe der Differenz aus aktuellem Aktienkurs und Basispreis. Sonst beträgt der Optionswert null. Häufig findet man in der Literatur folgende formale Darstellungsweise (AK steht als Abkürzung für aktueller Kurs des Underlyings und BP für Basispreis): Call-Preis am Verfalltag = MAX [0; AK – BP] Am Verfalltag entspricht der Call-Kurs dem größeren (MAX) der in der Klammer enthaltenen Werte. An einigen Beispielen wollen wir die Formelschreibweise erläutern. Grundlage ist das Pallbeispiel von oben. Häufig findet man auch grafische Darstellungen, die den Wert des Calls in Abhängigkeit vom Börsenkurs der Aktie zeigen. Wir haben den Verlauf in der Abbildung unten dargestellt. Da das Bild Ähnlichkeit mit einem Hockey-Schläger aufweist, nennt man es auch Hockey- stick-Diagramm. Ein Blick auf den Verlauf macht deutlich, dass die Preisuntergrenze – zumindest theoretisch – beliebig weit steigen kann, da auch der Aktienpreis keine obere Begrenzung aufweist. Im Vergleich zu Calls ist die Situation bei Puts umgekehrt: Die Ausübung einer Verkaufsoption lohnt sich nur dann, wenn der Aktienkurs unter dem Strike liegt. Man kann vermuten, dass der Put in diesen Fällen einen positiven Wert besitzt. Überschreitet der Aktienkurs dagegen den Basispreis, ist die Option wertlos.

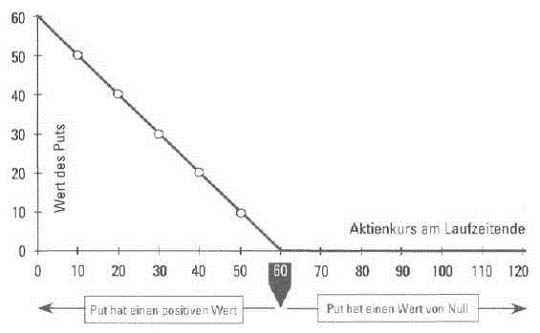

Gehen wir einmal davon aus, dass die Aktie am Verfalltag einen Börsenkurs von 54 Euro hat. Wo liegt dann ihr Fair Value? Er muss auf jeden Fall größer sein als null, denn wenn man die Aktie über die Option verkauft, lässt sich ein höherer Verkaufserlös erzielen als an der Börse. Mit der Option sind die Ein- nahmen um sechs Euro höher als beim Direktverkauf, also kann man einen Put-Wert von sechs Euro annehmen. Folgende Überlegung bestätigt dies: Verkauft ein Stillhalter eine Option, erhält er sechs Euro. Die Aktie, die der Schreiber vom Optionsinhaber erhält, bringt an der Börse einen Erlös von 54 Euro. Die Gesamterlöse liegen also bei 60 Euro. Bei einem Preis von sechs Euro macht weder der Stillhalter noch der Optionsinhaber Gewinn oder Verlust. Dieser Kurs ist daher der Fair Value. Formal kann man dies so schreiben: Putpreis am Verfalltag — Max [0; BP — AK] Weicht der Preis von diesem Wert ab, kann – je nachdem, in welche Richtung die Abweichung zeigt – entweder der Stillhalter oder Put- Inhaber davon profitieren. Dies muss hier nicht weiter vertieft werden, da die Überlegungen deckungsgleich sind mit denen bei Calls. Wir wollen zum Abschluss noch einen Blick auf das Hockeystick-Diagramm unseres Puts werfen.

Vergleicht man das Diagramm mit dem des Calls, fällt auf, dass der Putwert eine Höchstgrenze (hier: 60Euro) nicht überschreiten kann. Begründung: Der Kurs der DaimlerChrysler-Aktie kann allenfalls auf Null sinken. Dann hätte der Put seinen größtmöglichen Wert (60 Euro) erreicht. Fassen wir zusammen: Am Verfalltag hängt der Wert einer .Aktienoption lediglich von zwei Einflussfaktoren ab, vom Börsenkurs der Aktie und vom Basispreis. Dieses Ergebnis kann man auf andere Optionen übertragen. Bei einer Devisenoption beispielsweise lässt sich der Wert am Ende der Optionsfrist aus Basispreis und aktuellem Devisenkurs ableiten.

Den in der Abbildung dargestellten Wert bezeichnet man als Inneren Wert (englisch: Intrinsic Value). Er liegt entweder bei null oder er entspricht dem Unterschiedsbetrag zwischen

- aktuellem Aktienkurs und Strike, wenn ein Call betrachtet wird und der Underlying- den Basispreis übertrifft;

- Strike und aktuellem Aktienkurs, vorausgesetzt, es handelt sich um einen Put und der Basispreis liegt über dem Aktienkurs.

Der Innere Wert einer Kaufoption (Verkaufsoption) drückt aus, um wie viel der Aktienkurs den Basispreis überragt (unterschreitet). Daher kann der Innere Wert niemals negativ sein. Am Ende der Laufzeit lässt sich der Preis einer Option leicht feststellen, da der Aktienkurs mit Sicherheit feststeht. Die Option hat ihren Versicherungscharakter dann verloren. Umso schwieriger ist dagegen die Bewertung vor Erreichen des Verfalltermins. Auf den Preis wirken sich nun neben Basispreis und Aktienkurs noch eine Reihe weiterer Faktoren aus.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen