Inzwischen wissen Sie einiges über die unterschiedlichsten Arten von Wertpapieren, können sie beurteilen, kaufen und verkaufen – es fehlt aber noch etwas Strategiebewusstsein. Das kann man nicht unbedingt in einem Buchkapitel vermitteln, man kann aber die nötigen gedanklichen Prozesse anstoßen. Auch bei größtem Engagement werden Sie nicht innerhalb von Monaten zum Anlageprofi werden. Man sagt über Fondsmanager zum Beispiel, dass sie erst eine Auf- und eine Abschwungphase heil überstanden haben müssen, um ein Qualitätsurteil über sie fällen zu können. So zeigt sich oft, dass ein Manager gut in Boomphasen ist, mit einer Rezession aber gar nicht zurechtkommt. Nur wenige schaffen beides, von der Beherrschung mehrerer Produktkategorien ganz zu schweigen. In diesem Artikel sollen daher einige wichtige strategische Probleme angesprochen werden, die Ihnen helfen, mit unterschiedlichen Situationen fertig zu werden.

Fine der zentralen Fragen für Anleger ist die, inwieweit es möglich ist, ein etwas besseres Verhältnis von Rendite und Risiko herauszuschlagen. Der Nobelpreisträger für Wirtschafswissenschaften Harry M. Markowitz zeigte in seiner Portfoliotheorie, dass durch die Kombination unterschiedlicher Wertpapierklassen (so genannte Assetklassen wie Aktien, Renten, Immobilien) das Risiko bei gleicher Rendite gesenkt oder die Rendite bei gleichem Risiko gesteigert werden kann. Das klingt ein wenig nach Zauberei, ist aber das Schlüsselinstrument der langfristigen Vermögensplanung.

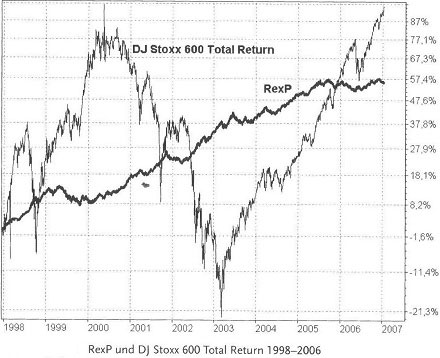

Optimale Portfoliostrukturen lassen sich mit Computerunterstützung berechnen. Privatanleger, die aber nicht noch in mathematische Verfahren einsteigen wollen, können sich von einem einfachen Prinzip leiten lassen: Nie ausschließlich in Assetklassen investieren, die hoch miteinander korrelieren! Dazu muss man wissen, welche Zusammenhänge es gibt. Prinzipiell gilt ein negativer Zusammenhang der Kursentwicklung bei Renten und Aktien. Durch eine geschickte Mischung kann die Relation aus Rendite und Risiko optimiert werden. Aber Achtung: Es gibt auch Phasen, in denen beide parallel verlaufen.

Der RexP ist der Rentenindex (inklusive Zinsen) und steht damit für den Rentenmarkt, der DJ Stoxx 600 Total Return umfasst die 600 größten europäischen Unternehmen inkl. Dividenden. Wer sein Aktienrisiko durch Beimischung von Renten reduzieren wollte, hat außer einer Renditereduktion kaum etwas erreicht. Sogar im Oktober 2005, als die Aktienkurse deutlich einbrachen und klassischerweise mit einem Kursanstieg der Renten zu rechnen gewesen wäre, war der Rentenmarkt keine Alternative. Das System funktioniert nämlich nicht in Zeiten steigender Zinsen und Zinsängste.

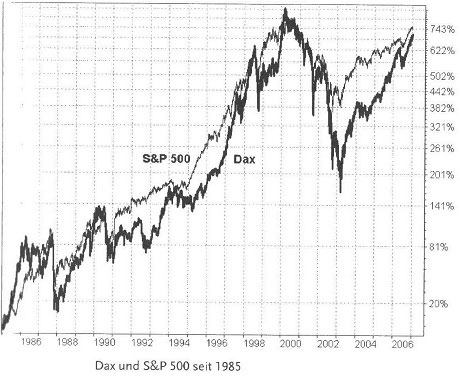

Die Risikoreduzierung muss also mitunter anderweitig gesucht werden. Gerade in Zeiten steigender Kurse müssen Märkte gesucht werden, die nicht parallel laufen, aber in der Tendenz steigen. Funktioniert das zum Beispiel mit USA und Deutschland? Die Aufteilung des Anlagevolumens auf den deutschen und amerikanischen Aktienmarkt ist nur teilweise hilfreich. Von Anfang 1998 bis Herbst 2006 nahmen sich beide Indizes nichts (de facto waren die Amerikaner besser, weil nur im Dax die Dividenden enthalten sind). Allerdings schwankt der Dax deutlich stärker, was man in der Krise 1998, im Boom 1999 und in der Krise 2002 deutlich miterleben durfte. Der S&P 500 lief allerdings prinzipiell parallel, das heißt beide sanken und stiegen gleichzeitig. Nur 2005 gab es eine Phase, in der der Dax sich deutlich vor den S&P 500 setzte. Zwischenzeitliche Kurskorrekturen liefen aber wieder gleichzeitig ab. Bei der Korrektur im Mai/Juni 2006 fiel der DAX wesentlich stärker als der S&P 500, so dass sich beide Indizes wieder ein wenig näher kamen.

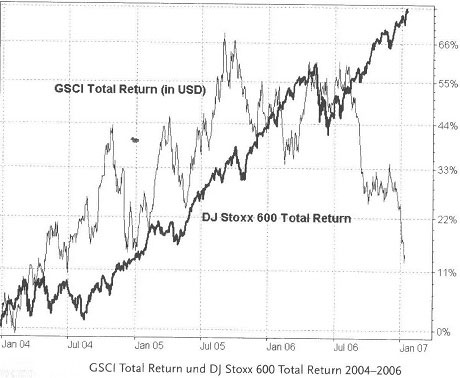

Mythos Rohstoffe

Vor allem seit 2005, als mit schöner Regelmäßigkeit Investitionen in Rohstoffe propagiert wurden, machten sich Anleger Gedanken darüber, ob Anlagen in Rohstoffen einen Risikoausgleich schaffen, ohne gleich die Rendite deutlich zu mindern. Vergleicht man den energielastigen GSCI Total Return Index von Goldman Sachs mit dem DJ Stoxx 600 Total Return, dann stellt man fest, dass es sowohl Zeiten gab, in denen die Rohstoffpreise deutlich positiv mit den Aktienkursen korrelierten, aber auch Zeiten negativer Korrelation. Seit Anfang 2003 gab es sowohl bei Aktien als auch bei Rohstoffen deutliche Kursgewinne, wobei die Schwankungen auf Aktienseite niedriger waren. Nur 2002 stiegen die Rohstoffe, während die Aktienkurse sanken. Auf der globalen Ebene sieht es also schlecht aus in Sachen Risikoreduzierung. Bei einzelnen Rohstoffen und Aktien beziehungsweise Branchen kann das Bild ein anderes sein, das setzt aber eine genaue Analyse der Märkte voraus.

Wer Überlegungen zur Optimierung von Rendite und Risiko anstellen will, muss sich entweder die Kursentwicklungen in Grafiken ansehen oder auf Korrelationslisten zurückgreifen. Diese weisen jeweils aktuell die Korrelationen unter den größten Aktien-, Anleihe- und Währungsmärkten aus. Einige Researchabteilungen von Banken veröffentlichen sie, zum Beispiel die Raiffeisenbank unter RZB im Bereich Research.

Das Rendite-/Risiko-Maß eines Fonds: die Sharpe Ratio

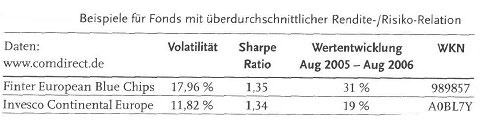

Eine Optimierung des Rendite-/Risiko-Verhältnisses lässt sich beispielsweise auch bei der Auswahl von Fonds erreichen. Grundlage dafür ist die Sharpe Ratio, eine Kennzahl, die der Nobelpreisträger Sharpe entwickelte. Sie setzt die über den risikolosen Zinssatz hinausgehende Rendite in Beziehung zur Schwankungsbreite eines Fonds. Der risikolose Zinssatz entspricht etwa dem Zins für sichere Staatsanleihen und wird zurzeit meist bei 3 bis 5 Prozent angesetzt. Die Schwankungsbreite ist das Risikomaß und wird durch die Standardabweichung ausgedrückt, das ist die durchschnittliche Abweichung der Kurse vom Mittelwert.

Erreicht ein Fonds eine hohe Rendite bei geringen Schwankungen, dann ist seine Sharpe Ratio hoch. Weist ein anderer Fonds eine höhere Standardabweichung auf, erwirtschaftet er aber die gleiche Rendite, dann ist seine Sharpe Ratio geringer. Für den Anleger heißt das: Das Verhältnis aus Rendite und Risiko ist hier schlechter als beim ersten Fonds. Prinzipiell sollte die Sharpe Ratio positiv sein, sonst lohnt sich die Investition (formal) nicht. Anleger können anhand der Sharpe Ratio Fonds suchen, die überdurchschnittliche Rendite-/Risiko-Relationen erreichen.

Beispiele für Fonds

Die beiden Europafonds von Finter und Invesco sind bezüglich der Rendite-/Risiko-Relation ebenbürtig. Der Finter-Fonds wies eine hohe Volatilität auf, der Invesco war wesentlich stabiler. Im Betrachtungszeit- raum konnte der Finter von seiner Volatilität profitieren und stärker im Wert steigen. Der Invesco hatte dafür in der Korrektur von Mai bis August 2006 geringere Verluste hinzunehmen. Wer auf Sicherheit Wert legte, war in dieser Zeit mit dem Invesco besser bedient, wer keine Probleme mit dem Risiko hatte, konnte vom Finter profitieren.

Fazit: Seit Anfang 2003 war eine effektive Risikobegrenzung durch Diversifikation kaum möglich. Während in der Börsenabschwungphase 2000-2003 immerhin noch Renten durch Kursgewinne überzeugen konnten, gab es fortan eine mehr oder weniger parallele Entwicklung. Renten wurden zwar 2005 unattraktiv, konnten aber Kursstürze an den Aktienmärkten im Frühjahr 2006 nicht abfedern, sondern verloren meist auch. Fortgeschrittene mögen daran erkennen, dass es nur ein vorübergehendes Angstphänomen war.

Was kann man also tun? Man kann sich natürlich beklagen, dass es so ist. Man kann sich aber auch freuen, dass die Aktienmärkte überaus hohe Kurssteigerungen ermöglichten. Es passiert nicht allzu oft, aber in dieser Zeit war eine Assetklasse deutlich vorne: die Aktie. Diversifizierte Portfolios mit höheren Rentenanteilen brachten im Wesentlichen Nachteile. Letztlich hatte man mit Diversifikation nichts erreicht und es zeigte sich, dass starre Anlageprinzipien, die die Marktsituation ignorieren, Geld kosten. Man muss letztlich lernen, flexibler zu denken. Einem Berater fällt dies wesentlicher schwerer als Ihnen, denn er ist an rechtliche Vorgaben gebunden, die sich aus Ihrer Risikoeinstufung ergeben.

Sie können selbst flexibler entscheiden, wenngleich Sie dabei auf sich alleine gestellt sind. Vor allem können Sie innerhalb des Aktienspektrums nach Produkten suchen, die das Risiko reduzieren, aber nicht negativ von Kursrückgängen am Rentenmarkt betroffen sind. Tipp: Suchen Sie Aktienfonds nicht nur nach der Rendite aus, sondern nach der Volatilität! Wenn Sie Fonds einmal nach der Volatilität sortieren, dann finden Sie mitunter wahre Perlen, die zwar nie die Jahresbesten nach Wertentwicklung sind, Sie aber in schlechten Zeiten nicht enttäuschen. Allerdings wird sich die Situation der letzten Jahre sicher nicht so fortsetzen. Die Zeiten der Liquiditätsschwemme sind vorbei, die Leitzinsen nähern sich einem neutralen Niveau. Es wird in Zukunft nicht mehr nur darum gehen, billiges Geld irgendwo anzulegen, sondern um nachhaltig profitable Investitionen.

Die Anforderungen an die Nachhaltigkeit von Unternehmensgewinnen und die Stabilität von Währungen werden steigen. Sobald sich die Zinssituation stabilisiert hat, werden Renten wieder eine Alternative zum Aktienmarkt sein. Allerdings deutet vieles daraufhin, dass das Zinsniveau allgemein deutlich niedriger sein wird als vor zehn Jahren. Insofern ist wieder mit vernünftigeren Verhältnissen zu rechnen, allerdings ohne dass Renten alte Renditeniveaus von acht Prozent und mehr erreichen werden.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen