Die Bewertung einer Option vor Fälligkeit ist komplizierter. Deshalb wollen wir uns der Lösung schrittweise nähern und zunächst überlegen, ob es einen bestimmten Optionswert gibt, der nicht unterschritten werden kann (Wertuntergrenze). Dann werden wir überprüfen, welchen Wert eine Option nicht überschreiten darf (Wertobergrenze). Beginnen wir mit einem Call, dessen Ausstattungsmerkmale aus folgender Tabelle ersichtlich sind.

| Call-Option | |

| Underlying | Metro |

| Strike | 40 Euro |

| Laufzeit | 6 Monate |

| Andienung | effektiv |

| Ausübung | amerikanisch |

| Aktueller Aktienpreis: 50 Euro | |

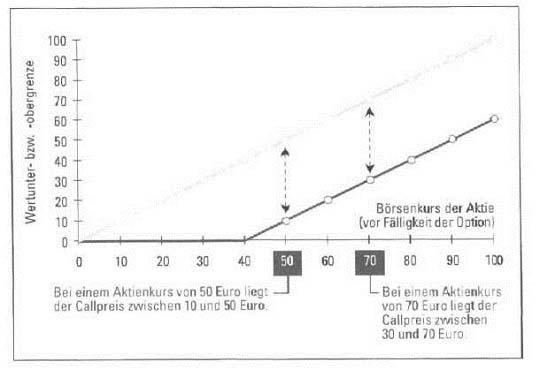

Da einige Aktienanalysten mit einem Kursanstieg bei Metro-Aktien rechnen, entscheiden wir uns dafür, einen Metro-Call zu kaufen. Für die Option wollen wir natürlich einen möglichst fairen Preis zahlen. Deshalb machen wir uns Gedanken darüber, wo der Mindest- und wo der Höchstpreis liegt, um einen groben Anhaltspunkt zu haben, in welchen Grenzen der Optionswert liegen muss. Beginnen wir mit der Untergrenze. Sie darf nicht kleiner sein als der Innere Wert, denn sonst lassen sich sichere Gewinne erzielen. Dazu eine Beispielrechnung: Beim aktuellen Aktienkurs (50 Euro) beträgt der Innere Wert 10 Euro (50 minus 40). Was passiert, wenn der Callpreis unter diesem Wert liegt, etwa bei 9 Euro? Wir würden die Option kaufen, sie sofort ausüben, den Basispreis (40 Euro) an den Stillhalter zahlen und die Aktie dann zum aktuellen Kurs (50 Euro) an der Börse wieder verkaufen, Gewinn: ein Euro. In der Praxis wird der Profit aufgrund von Transaktionskosten (zum Beispiel Maklercourtage für Kauf an der Börse) zwar geschmälert, wir wollen aus Einfachheitsgründen darauf jedoch verzichten. Erst wenn der Call einen Preis in Höhe des inneren Wertes hat, sind solche Gewinne ausgeschlossen. Der Mindestpreis liegt demnach bei zehn Euro. Strenggenommen entspricht die Preisuntergrenze nicht dem Inneren Wert, sondern dem bis zum Ende der Laufzeit abgezinsten Inneren Wert. Bei einem 6-Monats-Zinssatz von fünf Prozent beträgt die Untergrenze 9,76 Euro. Dies soll jedoch vernachlässigt werden, da es für das Verständnis nebensächlich ist. Wir wollen nun überlegen, ob es sein kann, dass die Option für zehn Euro gehandelt wird. Zu diesem Preis wird sich niemand bereit erklären, den Call zu schreiben. Denn für den Käufer besteht ja die Chance, dass der Börsenkurs der Metro-Aktie ansteigt – zum Beispiel auf 55 Euro – und damit auch der Innere Wert. Der Stillhalter wird dann Verluste erleiden. Deshalb verlangt er zusätzlich zur Preisuntergrenze eine Prämie für die Chance, dass die Option in Zukunft an Wert hinzugewinnt. Die Prämie kann aber nicht beliebig groß sein, da eine Preisobergrenze existiert. Wir wollen als nächstes herausfinden, wo diese liegt. Da es sich beim Call um das Recht handelt, eine Metro-Aktie kaufen zu dürfen, darf dieses Recht nicht teurer sein als die Aktie selbst. Denn wenn die Option mehr kostet als die Aktie, könnte man gleich die Aktie kaufen. Der Aktienbesitzer ist im Vergleich zum Optionsinhaber nicht im Nachteil, ganz im Gegenteil, er hat sogar einen Vorteil. Sinkt der Börsenkurs unter den Basispreis, z. B. auf 39 Euro, ist die Option am Ende wertlos, der Aktionär besitzt dagegen ein Papier, das immerhin noch einen Wert von 39 Euro besitzt. Wir können festhalten, dass der Wert des Calls die Grenze von 50 Euro nicht überschreiten darf. Preisober- und -untergrenze können in ein gemeinsames Diagramm eingetragen werden. So kann man — abhängig vom Börsenkurs der Aktie — schnell ab lesen, in welchem Intervall der Call-Preis jeweils liegen muss. Bei einem Aktienkurs von beispielsweise 50 Euro muss die Optionsprämie zwischen Innerem Wert und Aktienpreis liegen – also zwischen 10 (50 minus 40) und 50 Euro.

Der Kurs des Calls wird irgendwo zwischen Unter- und Obergrenze liegen. Nehmen wir einmal an, dass die Metro-Aktie an der Börse zum Kurs von 50 Euro gehandelt wird und unser Call einen Preis von 15 Euro hat. Da die Wertuntergrenze (10 Euro) bekannt ist, können wir ausrechnen, dass der Gesamtpreis um 5 Euro (15 minus 10) über dem Inneren Wert liegt. Die Differenz ist der Preis, den man für die Chance zahlt, dass sich der Wert der Option in der noch verbliebenen Zeit zum Vorteil des Inhabers entwickelt. Deshalb bezeichnet man diesen Preisaufschlag als Zeitprämie (englisch: Time Value), auch bekannt als Aufgeld (Agio). Eine Zeitprämie wird nur erhoben, solange die Option noch Gewinnchancen beinhaltet. Dies trifft nur für Optionen zu, deren Ende der Laufzeit noch nicht erreicht ist. Wir können festhalten, dass sich der Gesamtpreis (Optionsprämie) vor dem Ende der Laufzeit in zwei Bestandteile zerlegen lässt. Am Verfalltag hat die Option hingegen nur noch einen Inneren Wert.

Optionsprämie = Innerer Wert + Zeitprämie

| Put-Option | |

| Underlying | Metro |

| Strike | 40 Euro |

| Laufzeit | 6 Monate |

| Andienung | effektiv |

| Ausübung | amerikanisch |

| 1 Aktueller Aktienkurs: 30 Euro | |

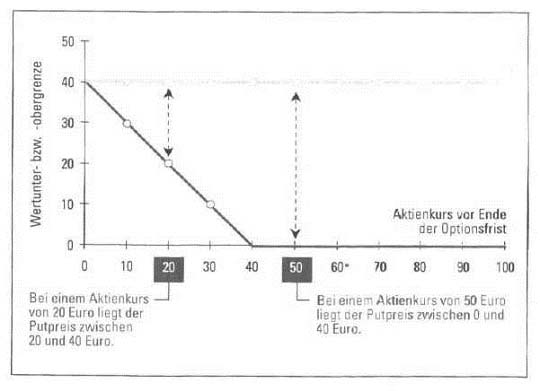

Wir wollen jetzt prüfen, ob unsere Ergebnisse auch auf Verkaufsoptionen übertragbar sind. Zur besseren Veranschaulichung betrachten wir wieder eine konkrete Option. Sollten die Bewertungsregeln, die wir für Calls gefunden haben, auch für Puts gelten, dann darf der Preis der Verkaufsoption den Inneren Wert nicht unterschreiten. Wir überprüfen dies an einem konkreten Zahlenbeispiel: Nehmen wir an, die Metro-Aktie notiert an der Börse zum Kurs von 30 Euro. Der Put hat dann einen Inneren Wert von: Innerer Wert = Max [0; BP – AK] = Max [0; 40-30] = 10 Euro Dass der Innere Wert die Preisuntergrenze bildet, wird durch folgende Überlegung deutlich: Hat der Put einen geringeren Preis – beispielsweise sieben Euro —, können wir einen sicheren Gewinn erzielen. Wir kaufen sowohl die Option (Ausgabe: 7 Euro) als auch die Metro-Aktie (Ausgabe: 30 Euro) und üben den Put umgehend aus (Einnahme: 40 Euro). Übrig bleibt ein Gewann von 3 Euro. Transaktionskosten lassen wir dabei unbeachtet. Ausgeschlossen ist die Erzielung derartiger Gewinne, wenn der Put mindestens zehn Euro kostet. Der Innere Wert bildet also auch hier eine Untergrenze. Ein wenig anders als bei Calls wird die Preisobergrenze bestimmt, denn Verkaufs Optionen werden wertvoller, wenn der Aktienkurs fällt. Er kann jedoch höchstens bis auf einen Wert von null sinken. In diesem Fall weist der Put den denkbar größten Inneren Wert auf (40 Euro). Kr entspricht exakt dem Basispreis. Die Preisebergrenze stimmt daher mit dem Strike überein. Ein Put kann niemals einen Wert haben, der darüber liegt.

Notiert die Metro-Aktie zum Betrachtungszeitpunkt etwa zu einem Kurs in Höhe von 22 Euro, muss das Verkaufsrecht also wenigstens 18 Euro und darf nicht mehr als 40 Euro kosten. Auch Put-Prämien können (vorausgesetzt, das Ende der Optionsfrist ist noch nicht erreicht) in einen Inneren Wert und die Zeitprämie aufgespalten werden. Nehmen wir an, unser Put hat einen Preis von 22 Euro und die Metro-Aktie einen Börsenkurs von 25 Euro. Der Innere Wert beträgt dann: Innerer Wert = Max [C; BP – AK] = Max [0; 40—25] = 15 Euro Der gesamte Optionspreis kann nun in seine Einzelkomponenten zerlegt werden:

Optionsprämie = Innerer Wert + Zeitprämie 22 Euro = 15 Euro+ Zeitprämie Zeitprämie = 22 Euro – 15 Euro = 7 Euro Am Ende der Laufzeit fällt – analog zu Calls – keine Zeitprämie mehr an. Auf eine Besonderheit wollen wir noch kurz hinweisen. Wir hatten gesehen, dass ein Call nicht teurer sein kann als die Aktie zum Betrachtungszeitpunkt. Für Puts trifft das nicht zu. Eine Verkaufsoption kann also durchaus einen Wert haben, der den aktuellen Aktienkurs übertrifft. Ein Zahlenbeispiel: Eine Put-Option (Basisgut: Metro-Aktie) besitzt einen Strike von 100 Euro. Die Metro-Aktie hat einen Börsenkurs von 40 Euro. Damit liegt der Innere Wert (Preisuntergrenze) bereits bei 60 Euro (100 minus 40), also um 20 Euro über dem Kurs der Aktie.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen