Viele Anleger sind bereit, ein gewisses Risiko bei einer Aktienanlage in Kauf zu nehmen, um nicht auf allzu viel Rendite verzichten zu müssen. Das ist vernünftig, man braucht nur ein entsprechendes Produkt dafür. Da helfen wieder die Optionen. Wenn Sie selbst Kaufoptionen verkaufen könnten (für Private geht das nicht), könnten Sie einen schönen Mechanismus konstruieren: Sie kaufen eine Aktie (beziehungsweise den Index) und verkaufen gleichzeitig eine Kaufoption darauf, und zwar mit einem Basiskurs, der über dem aktuellen liegt. Wo genau, können Sie sich aussuchen, entsprechend verändert sich auch der Preis der Option. Nehmen wir also an, Sie rechnen im Laufe eines Monats mit einer maximalen Kurssteigerung von i Prozent, also zum Beispiel von 100 auf 101 Euro.

Anders gesagt: Sie sind zufrieden, wenn es so kommt. Nun können Sie jemandem das Recht verkaufen, nach einem Monat die Aktie für IOI Euro (das ist der Basiskurs) zu kaufen. Dafür zahlt Ihnen der Partner den Optionspreis, nehmen wir hier einmal 1,50 Euro an. Diese Einnahme verbilligt Ihre Aktie. Sie haben jetzt nur 98,50 Euro gezahlt, können aber nicht mehr als 101 Euro nach einem Monat einnehmen. Steigt sie stärker, dann wird der Käufer der Option diese ausüben und Ihre Aktie geht weg für 101 Euro. Sie könnten also maximal 2,50 Euro verdienen. Explodiert der Kurs, sind Sie der Gebissene, aber Ihr Partner freut sich.

Geht der Kurs aber Richtung Süden, dann haben Sie einen Puffer bis 98,50 Euro. Kostet sie nach einem Monat genau 98,50 Euro, dann haben Sie noch nichts verloren. Diesen Schutz gegen Kursrückgänge bezahlen Sie mit einem Verzicht auf größere Kursgewinne. Jetzt können Sie noch einen Schritt weiter gehen und sich überlegen, wie Sie den Schutzfaktor noch steigern können. Wenn der Basiskurs nämlich nicht über dem aktuellen liegt, sondern darunter, dann sind Sie im Fall eines Kurseinbruchs noch besser abgesichert. So könnte der Basiskurs bei 98 Euro liegen. Wenn Sie für die Kaufoption 4 Euro bekommen (sie ist ja jetzt richtig wertvoll), dann geraten Sie erst ins Minus, wenn der Kurs nach einem Monat unter 96 Euro liegt. Sollte die Aktie auf 102 Euro steigen, dann hätten Sie aber nur 2 Euro verdient. Alle Kurssteigerungen über 98 Euro hinausgehen an Ihnen vorbei.

Auf diese Weise lassen sich Zertifikate bilden, die Aktie beziehungsweise Index und eine passende Option zusammen enthalten. Damit ist der Verkauf von Kaufoptionen auch für Private möglich. Solche Zertifikate gibt es nahezu unbegrenzt für alle bedeutenden Aktien und Indizes und mit unterschiedlichen Risikostufen. Verschiedene Studien haben sogar nachgewiesen, dass Anleger meist besser fahren, wenn sie Discountzertifikate statt Aktien kaufen.

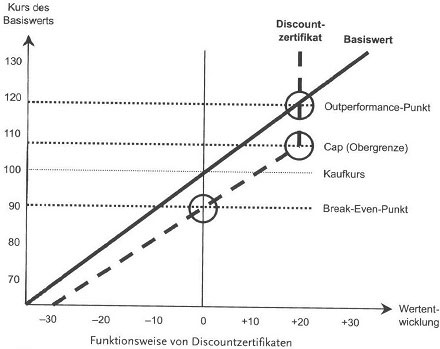

Zeigt den Kurs einer Aktie (des Basiswerts) und eines Discountzertifikats darauf. Angenommen, das Zertifikat wird beim Aktienkurs von 100 Euro zum Preis von 90 Euro gekauft (der Discount beträgt also 10 Euro). Der Cap (die Obergrenze) liege bei 108 Euro. Steigt die Aktie bis zum Fälligkeitstag um bis zu 8 Prozent, dann bekommt der Discountkäufer 108 Euro ausbezahlt, hatte aber nur 90 Euro bezahlt. Seine Rendite beträgt dann 20 Prozent. Steigt die Aktie auf 120 Euro, dann erreicht auch der Aktieninvestor eine Rendite von 20 Prozent, der Discountkäufer bekommt nicht mehr als vorher schon. Beide sind dann gleich gestellt. Über 120 Euro gewinnt der Aktienkäufer.

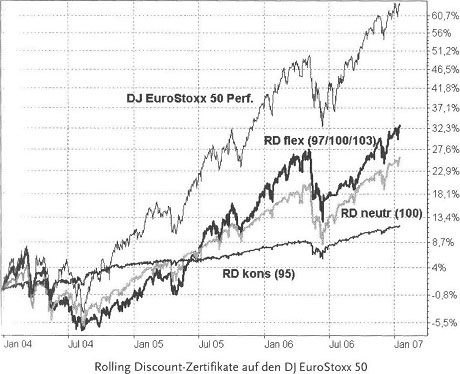

Fällt die Aktie auf 90 Euro, hat der Aktienbesitzer 10 Prozent verloren, der Discountkäufer aber nichts. Fällt die Aktie zum Beispiel auf 80 Euro, verliert der Aktienkäufer 20 Euro, der Discountkäufer nur 10 Euro. Er ist also nach unten hin immer besser gestellt. Besonders interessant ist es, nicht nacheinander Discountzertifikate mit begrenzter Laufzeit zu kaufen, sondern einen Dauerbrenner zu nehmen. Das sind die Rolling Discount-Zertifikate, die sozusagen virtuell monatlich Calls verkaufen und letztlich eine höhere Rendite bringen als die Arbeit mit längerfristigen Optionen. Diese Zertifikate gibt es

• offensiv (Basiskurs liegt über dem aktuellen)

• neutral (Basiskurs liegt auf dem aktuellen)

• defensiv (Basiskurs liegt unter dem aktuellen) und auch

• mit einem flexiblen Wechselmechanismus.

Alle bieten einen begrenzten Schutz gegen Kursverluste, nicht immer sind aber alle gleich geeignet. So kann die flexible Variante durch Zufallsschwankungen aus dem Tritt geraten und auf defensiv geschaltet sein, obwohl die Märkte schon im Aufschwung sind. Defensive Zertifikate bieten perfekten Schutz, wenn der monatliche Verlust im Rahmen von meist drei oder fünf Prozent bleibt. Darüber hinaus erleiden aber auch sie Verluste. Am besten funktionieren Discount-Zertifikate, wenn die Volatilität hoch ist. Dann wird die Option nämlich teuer und Sie erzielen hohe Einnahmen. In schwankungsarmen Märkten bleiben die Renditen gering, defensive Zertifikate kommen auch in Boomzeiten kaum auf mehr als fünf Prozent Rendite pro Jahr.

Kommt aber wieder mehr Angst in die Märkte, kann sich der Mechanismus gut entfalten. In der relativ ruhigen Zeit in den fahren 2004 bis 2006 waren Discounter auf Indizes weniger lukrativ. Besser schnitten Zertifikate auf einzelne Aktien mit traditionell hoher Volatilität ab. Hierbei ist zum Beispiel ein Discount-Zertifikat auf SAP interessanter als auf BASF. Das konservative Zertifikat bietet 5 Prozent Puffer pro Monat und weist einen eher rentenähnlichen Kursverlauf aus.

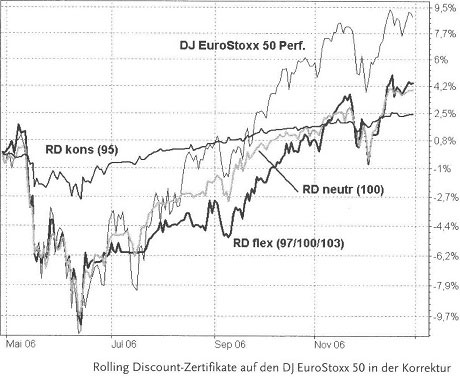

Im Mai 2006 hielt dieser Puffer aber nicht, so dass es zu kurzzeitigen Verlusten kam. Die neutrale Variante setzt den Basiskurs auf den aktuellen (100 Prozent) und liegt in der Mitte. Das flexible Zertifikat, das seinen Charakter an die Marktentwicklung anpasst, lief am besten, hatte aber im Jahr 2004 aufgrund kurzer aber deutlicher Verluste erhebliche Schwierigkeiten, dem Markt zu folgen (RD = Rolling Discount). Interessant ist auch die Frage, wie sich die Zertifikate nach dem Einbruch im Mai 2006 verhielten. Hier zeigte sich das konservative ziemlich unbeeindruckt.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen