Renten gelten als ein zumindest relativ sicherer Hafen der Geldanlage. Das muss allerdings angezweifelt werden, Anleger sollten sich nicht auf diese vermeintliche Sicherheit verlassen. Dieses Artikel zeigt, worin die Risiken bestehen und wie sie analysiert werden können. Weiterhin werden Sie einzelne Anleihen auf ihre Eignung für Ihr Depot bewerten können.

Renten hören sich nach Rente an. Damit haben sie im Prinzip auch etwas zu tun, denn eine Rente bedeutet laufende, regelmäßige Zahlungen. Wenn Sie in Renten investieren, erhalten Sie im Normalfall auch regelmäßige Zinszahlungen und am Ende der Laufzeit Ihr Geld zurück. Die Diskussion darüber, ob die (staatliche) Rente sicher ist, gibt es ja schon seit einiger Zeit. Und wir wissen: Sie ist nicht sicher, zumindest nicht, was ihre Höhe angeht.

Wenn private Anleger Geld in Renten (beziehungsweise Anleihen) investieren, dann erwarten sie auch Sicherheit. So werden Renten immer wieder als sichere Alternative zu Aktien und anderen Anlagen empfohlen. Doch sind sie das wirklich? Wäre dem so, dann müsste man sich kaum damit befassen, und sie hätten kein eigenes Buchkapitel verdient. Vielmehr enthalten sie auch Risiken, denen man sich kaum entziehen kann. An sich kann man damit leben – man darf sich nur nicht auf die vermeintliche Sicherheit verlassen.

Kurswerte können sich weit von Nennwerten entfernen

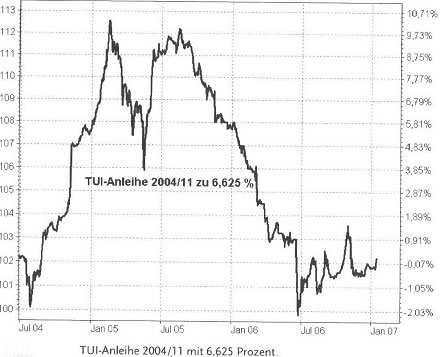

Was passieren kann, zeigt folgendes Beispiel einer Unternehmensanleihe, hier einer Anleihe der TUI AG von 2004 mit 6,625 Prozent Zinsen und einer Laufzeit bis 2011.

Anleger haben neben den Zinszahlungen bis Sommer 2005 auch kräftig an Kursgewinnen verdienen können. So hätten sie nach einem Jahr zu den 6,625 Prozent Zinsen auch rund 12 Prozent Kursgewinn realisieren können. Das hätte eine Rendite von fast 19 Prozent in einem Jahr ergeben. Aber wie es so ist: Man hätte ahnen müssen, dass die Kurse danach ebenso kräftig einbrechen, wie sie vorher gestiegen sind. Wer die Anleihe im September 2005 kaufte, hatte nach einem Jahr erst einmal rund 10 Prozent Kursverlust verkraften müssen. Auch nicht gerade schön, vor allem dann nicht, wenn man die Anleihe als sichere Alternative zu Aktien gekauft hatte.

Stellen Sie sich vor, Sie kaufen eine Anleihe der Bundesrepublik Deutschland mit einer Laufzeit von zehn Jahren. Der Kurswert ist bei Ausgabe gleich dem Nennwert, hier 100 Euro. Der Zinssatz liegt bei vier Prozent. Im Großen und Ganzen können Sie sich erst einmal zurücklehnen. Sie erhalten zehn Jahre lang vier Euro für jedes Stück, das Sie gekauft haben. Nach zehn Jahren gibt es noch einmal die 100 Euro zurück. Solange die Bundesrepublik nicht pleitegeht, ist dies sicher. Sie mögen einwenden, der Staat sei längst pleite, wofür es auch Anzeichen gibt, aber er wird seine Schulden auf absehbare Zeit zurückzahlen können.

Er hat ja schließlich Sie, den Steuerzahler. Was ist aber, wenn Sie zwischenzeitlich Geld benötigen? Können Sie die Anleihe zu 100 Euro Weiterverkäufen? Eine Garantie dafür gibt es nicht, nicht einmal die, dass Sie Ihre Anteile überhaupt loswerden. Sie benötigen immer auch einen Käufer. Grundsätzlich gilt bei börsengehandelten Anleihen wie auch bei Aktien, dass Angebot und Nachfrage den Preis bestimmen. Es geht hier zwar wesentlich rationaler zu, aber die sichere Zinszahlung kann plötzlich weniger oder auch mehr wert sein als vorher. Denn stellen Sie sich vor Nach einem Jahr steigen die Zinsen im Land und man bekommt für eine neue Anleihe schon fünf Prozent Zinsen. Wer will dann noch die mit den vier Prozent Zinsen haben?

Das ist nun das erste Risiko einer Anleihe, das so genannte Zinsänderungsrisiko. Veränderte Zinsen schlagen sich im aktuellen Kurswert nieder. In diesem Fall würde er sinken und im Falle eines Verkaufs hätten Sie einen Verlust zu tragen. Nur dann, wenn Sie die zehn Jahre durchhalten, bliebe alles beim Alten. Allerdings könnten Sie sich darüber ärgern, mit dem Kauf der Anleihe nicht noch etwas gewartet zu haben. Der Kurswert schwankt mehr oder weniger exakt so, dass ein neuer Anleger die gleiche Rendite mit der alten wie mit einer neuen Anleihe erzielt. Die alte Vier-Prozent-Anleihe wird durch den sinkenden Kurswert so billig, dass sie die gleiche Rendite wie die neue Fünf-Prozent-Anleihe abwirft. Kleinere Abweichungen entstehen schon, weil die Märkte nicht perfekt sind und es noch weitere Einflüsse, wie unten zu erläutern, geben kann.

Wenn Sie am 1.7.2007 eine Anleihe mit zwei Jahren Laufzeit bei vier Prozent Zinsen zum Nennwert von 100 Euro kaufen, dann erhalten Sie am 1.7.2008 vier Euro Zinsen, am 1.7.2009 wieder vier Euro Zinsen plus die 100 Euro Nennwert, also 104 Euro. Nach einem Jahr, zum 1.7.2008, steigen die Zinsen und es kommt eine neue Anleihe zu fünf Prozent mit einem Jahr Laufzeit auf den Markt. Gleichzeitig sinkt der Kurs Ihrer Anleihe auf 99.05 Euro, die neue notiert bei 100 Euro. Warum? Wenn ein Anleger Ihnen die alte Anleihe bei einem Jahr Laufzeit abkauft, dann erhält er eine Rendite von fünf Prozent, genauso viel wie mit der neuen Anleihe. Er erhält Ja am 1.7.2009 104 Euro. Wenn er nur 99.05 Euro zahlen muss, kommen wieder fünf Prozent heraus und er steht mit der alten so gut oder schlecht da wie mit der neuen Anleihe.

Die Veränderungen des Kurswerts sind also ein durchaus gerechter Mechanismus. Immerhin können Sie auch günstiger kaufen oder Kursgewinne einstreichen, wenn die Zinsen sinken. Ausschließen lässt sich das Zinsänderungsrisiko nur, wenn Anleihen gekauft werden, die nicht börsennotiert sind. Wer Bundesschatzbriefe, Sparbriefe von Banken oder Ähnliches kauft, geht dieses Risiko nicht ein, hat aber in der Regel auch keine Möglichkeit, die Papiere während der Laufzeit zurückzugeben.

Grundsätzlich gilt daher der Grundsatz, Rentenpapiere nicht zu kaufen, wenn Zinsanhebungen vorgenommen werden.

Die Verluste können gegebenenfalls zwar durch Währungsgewinne ausgeglichen werden, wenn im Ausland angelegt wird, der Schuss kann aber auch nach hinten losgehen und das hat dann nichts mehr mit Risikovermeidung zu tun. Zumindest sollte die Aussicht auf stabile Zinsverhältnisse bestehen, Zinssenkungsphasen sind natürlich ausgesprochen positiv für die Kursentwicklung. Das Zinsänderungsrisiko ist aber nicht das einzige Risiko. Es gibt noch weitere, und zwar zunächst das Emittentenrisiko. Es bezeichnet die Gefahr, dass der Emittent die Anleihe nicht mehr zurückzahlen kann, also insolvent wird.

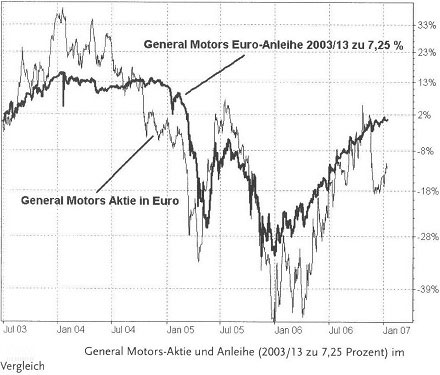

Das kann passieren, auch wenn es nicht allzu häufig vorkommt. So gibt es immer noch den Konflikt mit der argentinischen Regierung über nicht bediente Anleihenforderungen und es gab auch den Fall des italienischen Lebensmittelherstellers Parmalat. Eines der herausragenden Beispiele ist General Motors. Wie alle anderen Autohersteller ist GM ein eifriger Emittent von Anleihen. Die finanzielle Situation hatte sich in den vergangenen Jahren allerdings verschlechtert, woran unter anderem die hohen Pensionsverpflichtungen schuld waren.

Das Marktumfeld und die Marktposition waren allerdings auch nicht gerade erfreulich. Die Kreditwürdigkeit von GM wurde deswegen herabgestuft, was nicht nur die Aktie, sondern auch die Anleihekurse nach unten trieb. Das S&P-Rating war B. Für die Zeit von Mitte 2003 bis Ende 2006 zeigt sich, dass die Anleihe nicht wesentlich sicherer war als die Aktie.

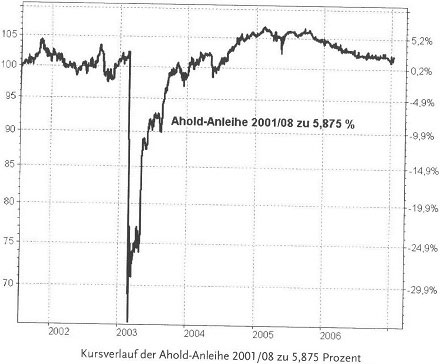

Noch schlimmer sah es bei der niederländischen Handelskette Ahold aus, immerhin bis vor kurzem ein DJ EuroStoxx 50-Unter- nehmen. Im Jahr 2003 gab es einen Skandal wegen unrichtiger Bilanzen mit der Konsequenz eines deutlichen Einbruchs von Aktien- und Anleihekurs. Der 5,875-Prozenter von 2001 mit Laufzeit bis 2008 verlor an einem Handelstag mehr als 30 Prozent, erholte sich allerdings innerhalb eines halben Jahres wieder. Schwache Nerven darf man dabei auch nicht haben und der Eindruck eines seriösen Unternehmens sollte nicht allzu sehr in Sicherheit wiegen. Ein kleiner Trost ist der, dass Aktionäre von Ahold nicht besser gefahren sind, ganz im Gegenteil.

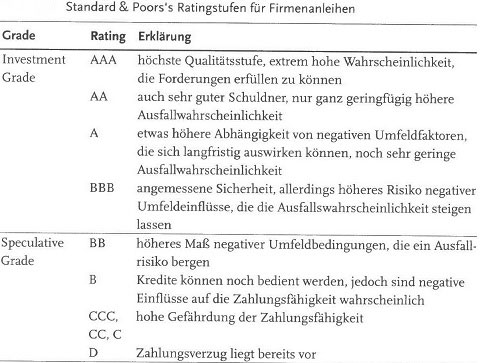

Das Ausfallrisiko ist also selbst bei Großkonzernen nicht zu unterschätzen. Eine Hilfestellung sind Ratings von verschiedenen Ratingagenturen. Sie erlauben eine ungefähre Einschätzung des Risikos von Anleihen und erleichtern so auch Vergleiche zwischen Emittenten. Schließlich will man ja bei höherem Risiko auch höhere Zinsen haben. Der Markt ist dadurch ausgesprochen transparent. Im Vergleich zum Aktienmarkt sind die subjektiven Spielräume verschwindend gering. Da die Agenturen weltweit arbeiten, kann eine österreichische Anlegerin problemlos eine französische Anleihe kaufen, der Wissensstand ist nicht geringer als bei einer österreichischen Anleihe.

Die Tabelle gibt in zusammengefasster Form die Langfrist-Kreditratings von Standard & Poor’s wieder. Anleger erhalten dadurch (ebenso wie durch die Ratings anderer Agenturen) eine einfache Möglichkeit, sich einen Eindruck vom Risiko einer Anleihe zu verschaffen. Die Buchstabencodes mögen dabei etwas abstrakt wirken. Sie führen aber zunächst einmal zur Unterscheidung von Investment Grade- und spekulativen Anleihen. Zwischen beiden liegt eine Grenze, die man als eine Art Risiko-Äquator bezeichnen kann. Alles, was darüber liegt, beinhaltet ein vertretbares Risiko, das ein auf Sicherheit bedachter Investor ertragen kann beziehungsweise können muss. Risiken sind nicht auszuschließen, aber auch nicht so wahrscheinlich, dass sie nicht durch geschickte Streuung der Gelder im Zaum gehalten werden können.

Viele Rentenfonds dürfen beispielsweise nur im Investment Grade-Bereich investieren und sind daher für sicherheitsorientierte Anleger geeignet. Die Wahrscheinlichkeit eines deutlichen Kurseinbruchs ist sehr gering. Der spekulative Bereich wird auch als High Yield bezeichnet, also Hochzinsanleihen. Mit solchen Anleihen und den entsprechenden Fonds lassen sich höhere Renditen erzielen, allerdings kann man auch mehr Geld verlieren. Das Risiko kann sich schon recht nahe an dem der Aktien bewegen. Im Allgemeinen wird Privatanlegern, die nicht besonders risikofreudig sind und sich in dem Bereich auskennen, nicht empfohlen, hier zu investieren. Zum einen liegt das an dem Risiko eines Totalausfalls, zum anderen auch daran, dass sich Unternehmensanleihen ziemlich parallel zu den Aktienkursen bewegen und letztere meist profitabler sind.

Die Ratings lassen sich etwas konkreter übersetzen in Ausfallrisiken. So kann ein Anleger auf der Grundlage historischer Erfahrungen einschätzen, wie groß die Wahrscheinlichkeit eines Zahlungsausfalls ist. Diese Schätzungen sind allerdings historisch, das heißt sie können sich als unrealistisch erweisen. Sie variieren je nach Kreditdauer. So wird in der höchsten Klasse innerhalb eines Jahres kein Ausfallrisiko gesehen, im Laufe von zehn Jahren liegt es bei einem halben Prozent. Anders gesagt: Von zweihundert Anleihen wird innerhalb von zehn Jahren eine nicht zurückgezahlt.

Für Anleger, die in einzelne Anleihen investieren, ist dieses Risiko schwer greifbar. Selbst die einzige Anleihe, die man im Depot hat, kann ausfallen, auch wenn es sehr unwahrscheinlich ist. Risikostreuung ist auch hier vonnöten. In der untersten Investment Grade- Klasse muss über zehn Jahre mit einem Ausfall etwa jeder 35. Anleihe gerechnet werden, und hier spürt man es schon eher, was das Risiko bedeutet. Engagierte Rentenfans werden im Laufe des Depotlebens sicher mehr als 35 Anleihen besessen haben und dürften daher mit einem Ausfallereignis konfrontiert worden sein. Bei einem CCC-Rating kommt man schon auf ein Risiko von fast der Hälfte, innerhalb eines Jahres auf mehr als ein Fünftel. Das heißt: Statistisch gesehen kommt von zwei zehnjährigen Anleihen mit CCC-Rating nur eine durch.

Für den Anleger heißt das: Der Zinsvorteil muss so groß sein, dass die zu erwartenden Ausfälle ausgeglichen werden können. Fällt eine Anleihe sehr früh aus, ist dies nur mit Durchhaltevermögen zu schaffen, denn es gehen nicht nur die Zinsen, sondern auch der Nennwert verloren. Ohne ein hohes Maß an Streuung sollte hier also nicht investiert werden. Neben den Unternehmensanleihen gibt es noch High Yield-Staatsanleihen. Sie stammen von Ländern, deren Ausfallrisikowesentlich höher als das der alten EU-Länder, der USA u. Ä. eingeschätzt wird. Dazu gehören etwa die Türkei, Brasilien, Südafrika oder Ungarn. Die Staaten müssen für ihre unsichere finanzielle Lage und das Währungsrisiko einen Aufpreis auf den Marktzins zahlen. Da solche Länder keine Euro-Länder sind, kommt für den Anleger zum Emittenten-(Ausfall)risiko noch das Währungsrisiko.

Ein Währungsrisiko liegt immer dann vor, wenn eine Schuld in einer anderen Währung als der eigenen besteht. Steigt die Anlagewährung während der Anleihenlaufzeit, dann sinkt der Rückzahlungsbetrag. Sehen wir uns dazu ein Beispiel an: Eine Anlegerin kauft eine Anleihe der Vereinigten Staaten. Der Wechselkurs liegt bei 1,20 USD/Euro. Für ein Stück mit Nennwert 1000 USD zahlt sie also 833,33 Euro (1000/1,20). Nach einem Jahr sinkt der USD gegenüber dem Euro, er liegt nun bei 1,40 USD/ Euro. Der Kurswert der Anleihe liegt aufgrund unveränderter Rahmenbedingungen weiterhin bei 1000 USD. Diese sind aber nur noch 714,29 Euro (1000/1,40) wert. Der Wertverlust des USD hat also zu einem Kursverlust von 119,04 Euro geführt. Ein solch hoher Wertverlust ist im Allgemeinen auch durch höhere Zinsen nicht mehr aufzufangen.

Anlagen in Fremdwährungsanleihen sollten somit nur dann erfolgen, wenn der Anleger davon überzeugt ist, dass die Anlagewährung steigen wird. Selbst bei Annahme konstanter Verhältnisse lohnt sich das Risiko gegenüber Anleihen aus der Heimat nicht. Allerdings sind Währungs Spekulationen die beste Möglichkeit, Geld zu verlieren. Nichts ist so unberechenbar wie der Wechselkurs. Auch professionelle Anleger liegen regelmäßig falsch mit ihren Prognosen, so dass hier zu äußerster Vorsicht geraten sei. Eine gewisse Ausnahme kann für Konvergenzwährungen gemacht werden, was vor allem die der EU-Beitrittsstaaten betrifft. Aufgrund des wachsenden Investitionsvolumens während des Konvergenzprozesses steigen deren Wechselkurse meist, was aber nicht Ausnahmen ausschließt. So darf der Hinweis auf den ungarischen Forint nicht fehlen, der 2006 unter der Haushaltsverschuldung des Staats zu leiden hatte.

Ein Effekt, der für Fremdwährungsanleger ebenfalls wenig erfreulich ist, ist der Einfluss der Zinsen auf die Stärke der Währung. Angenommen ein Deutscher investiert in den USA in Anleihen. Sinken dort die Zinsen während der Laufzeit, kann er Kursgewinne verbuchen. Allerdings führen Zinssenkungen zu einer sinkenden Attraktivität des US-Dollars, so dass der Wechselkurs steigt. Wird die Währung schwächer, steigt der Wechselkurs und umgekehrt! Das ist sprachlich erst einmal schwierig zu verstehen. In unserem obigen Beispiel wurde der USD gegenüber dem Euro schwächer, denn vorher bekam man für einen Euro 1,20 USD, später sogar 1,40 USD.

Dieser Effekt kann die Kursgewinne wieder auffressen oder sogar weitere Verluste bescheren. Er ist aber nicht vorab zu berechnen und stellt daher ein erhebliches Risiko dar. Aber das ist noch nicht alles, es gibt nämlich noch das Inflationsrisiko. Wer sich langfristig im Rentenmarkt engagiert, hat meist auch die Vorstellung, dass die Inflationsrisiken zumindest überschaubar sind. Denn stellen Sie sich vor, Sie haben eine zehnjährige Anleihe zu vier Prozent Zinsen gekauft. Bei sicheren Staatsanleihen liegt diesem Zinssatz eine Inflationserwartung von maximal zwei Prozent zugrunde. Daraus ergibt sich ein Realzinssatz von zwei Prozent. Dieser ist noch zu versteuern, so dass kaum etwas übrig bleibt.

Steigt nun die Inflation auf drei oder gar vier Prozent, dann bietet die Anleihe gerade noch einen Schutz vor der Geldentwertung, aber keine reale Rendite mehr. Die Anlage kann ihre eigentliche Zielsetzung nicht mehr erfüllen. Da die Zinsen dann meist auch gestiegen sind, stellen sich entsprechende Kursverluste ein. Dies sollte eigentlich deutlich machen, dass in Zeiten niedriger Leitzinsen und niedriger Inflationsraten Renteninvestments nur dann sinnvoll sind, wenn man sich einer neuen Rezession sicher ist. Ansonsten überwiegen die Risiken deutlich die Chancen. In den Jahren 2005 und 2006 zumindest ließen sich jedoch viele Anleger nicht davon abhalten, trotz ausgesprochen schlechter Prognosen für den Rentenmarkt in Rentenfonds zu investieren.

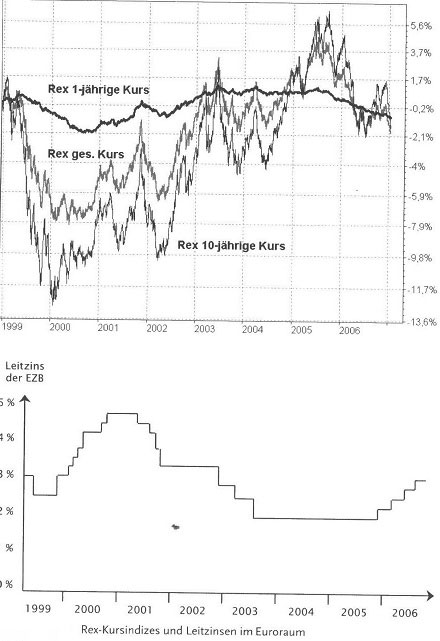

Bezogen auf den heimischen Rentenmarkt ist der Rex ein geeignetes Barometer. Dabei handelt es sich um einen Index, der aus Staatsanleihen unterschiedlicher Laufzeiten zusammengesetzt ist. Er zeigt, wie sich Investitionen in Renten entwickelt haben, beim RexP mit Zinsen (deswegen das P für Performance). Man kann letzteren auch als Vergleichsmaßstab für Rentenfonds verwenden, die in deutsche (beziehungsweise Euro-) Staatsanleihen investieren. Im unteren Teil der sind die europäischen Leitzinsen seit der Euro-Einführung angegeben. Man kann deutlich erkennen, dass die Kurse der Kurzläufer praktisch spiegelverkehrt zur Zinskurve verlaufen.

Bei den längerfristigen Anleihen werden die Ausschläge noch deutlicher, wobei aber auch einige Zufallsschwankungen enthalten sind. So führen Meldungen über die wirtschaftliche Entwicklung zu veränderten Zinsprognosen und entweder einer Flucht aus oder in die Anleihen. Solche Prognosen müssen sich aber nicht als zuverlässig heraussteilen, so dass sich die Entwicklung auch schnell wieder umkehrt. Ganz offensichtlich gab es Mitte 2005 erhebliche Angstphasen, was die Konjunktur angeht. Beachten Sie, dass es sich in der Grafik um Kursindizes handelt, die nicht die Zinsen enthalten. Sie sind also nicht mit der Wertentwicklung von Rentenfonds zu vergleichen, die ja auch Zinsen vereinnahmen.

Daraus ergibt sich kurzgefasst:

• Kurzläufer (ein bis zwei Jahre) eignen sich nur zum Parken, die Zinsen liegen kaum über dem Leitzins. Auf Leitzinsänderungen reagieren sie schnell, aber die Auswirkungen halten sich in Grenzen.

• Langläufer (sieben bis zehn Jahre und dreißigjährige) sind eine Spekulation auf die langfristige Zinslandschaft. Auf Leitzinsänderungen reagieren sie nur, wenn damit eine veränderte Einschätzung der langfristigen Einschätzungen einhergeht. Die Auswirkungen sind dann aber erheblich und können sowohl deutliche Verluste als auch Gewinne bedeuten. Sie sind für Spekulationszwecke geeignet.

Die Ausschläge in der Grafik erscheinen zwar dramatischer als sie wirklich sind (im Aktienmarkt sieht es ganz anders aus), zeigen aber, dass es bei Renten deutliche Rückschläge und auch längere Verlustphasen geben kann. Sie sind umso stärker, je länger die Laufzeit der Anleihen ist. Einjährige Papiere schwanken kaum, denn im Fall einer Zinserhöhung muss ein Anleger ja nicht mehr allzu lange leiden, so dass sich der Verlust nur wenig bemerkbar macht. Diese Kurzläufer orientieren sich sehr stark am jeweiligen Leitzins der Notenbank, während bei den Langläufern auch langfristige Konjunkturerwartungen einfließen. So kann es sein, dass sie auf Zinserhöhungen gar nicht reagieren, wenn die Anleger nicht mit weiteren Erhöhungen rechnen oder sogar eine Rezession voraussehen. Kurzläufer reagieren auf jeden Fall.

Jede Anleihe kann anhand einer Reihe von Kriterien charakterisiert werden. Nicht alle Kennzahlen sind für Privatanleger wirklich relevant, aber einige erleichtern die Entscheidung für das eine oder andere Produkt wesentlich. Wir sehen uns daher hier die bedeutendsten Kriterien an. Als Grundlage werden die Informationen von OnVista für eine Anleihe der Bundesrepublik Deutschland von 2003 mit zehn Jahren Laufzeit verwendet.

Stammdaten einer Anleihe

Stammdaten

WKN / ISIN – 113521 /DE0001135218

Emittent – Bundesrepublik Deutschland

Emittententyp – öffentlich

Sitz des Emittenten – Deutschland

Bond-Typ – Anleihe

Nominal – 0,01

Fälligkeit – 04.01.2013

Die Stammdaten charakterisieren die Anleihe allgemein. Sie geben an, wer die Anleihe begibt, welcher Anleihetyp es ist (es gibt auch besondere Anleihen, dazu später mehr) und wann sie fällig ist.

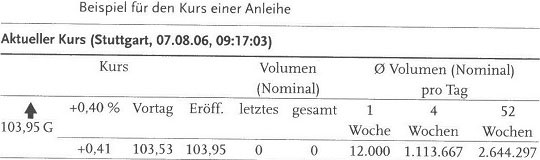

Diese Daten erhalten aktuell die Situation an der Börse (hier: Stuttgart). Es wird angegeben, wie viel gehandelt wurde und wie hoch der aktuelle Preis ist. Die Volumeninformationen sind wichtig, um einschätzen zu können, ob man überhaupt damit rechnen kann, die Anleihe zu bekommen beziehungsweise auch wieder zu verkaufen. Bei speziellen Anleihen einzelner Unternehmen oder ferner Staaten kann das Handelsvolumen so gering sein, dass man auf seiner Anleihe im Ernstfall sitzen bleibt, wenn man sie zwischendurch verkaufen will. Oder aber der Kursverlust ist so hoch, dass einem die Freude daran vergeht.

Kupondaten einer Anleihe

Kupondaten

Kupon – 4,500 %

Kupon-Typ – Fest

Nächster Kupon-Termin – 04.01.07

Kupon-Periode – Jahr

Unter Kupon wird der Zins verstanden. Früher gab es Zinskupons zu einer Anleihe, die am Bankschalter einzulösen waren. Heute gibt es das nicht mehr, weil man bei diesen so genannten Tafelgeschäften nicht mehr kontrollieren kann, ob Sie auch ordentlich Ihre Steuern zahlen. Hier wird angegeben, dass 4,5 Prozent pro Jahr gezahlt werden, und zwar jeweils am 4. Januar.

Kennzahlen einer Anleihe

Kennzahlen

Rendite (nach ISMA) – 3,78%

laufende Verzinsung v – 4,33

Stückzinsen – 2,63

Duration – 5,60

Modified Duration – 5,40%

Konvexität – 39,50

Zinselastizität – 0,20

Basis Point Value – 0,06

Restlaufzeit – 6,41

Berechnet mit Kurs – 104,00

Datum der Berechnung – 05.08.2006

Hier finden sich nun die Kennzahlen, mit denen eine Bewertung der Anleihe erfolgen kann. Einige sind wirklich etwas für Profis, andere sind immer wichtig und recht einfach zu verstehen. Die Rendite ergibt sich durch den Bezug der gesamten Zinszahlungen auf den Kurswert. Da dieser über 100 liegt, ist die Rendite geringer als die nominale Verzinsung von 4,5 Prozent. Die Rendite kann sich im Hinblick auf Laufzeit und Sicherheit täglich ändern. Vergleichbare Anleihen haben jeweils eine vergleichbare Rendite, auch bei unterschiedlichen Zinssätzen. Die Rendite nach ISMA berücksichtigt die aktuell fälligen Stückzinsen. Die laufende Verzinsung ist die Rendite des aktuellen Jahres ohne Berücksichtigung von Stückzinsen. Wenn 4,5 Prozent auf 104 Euro Kurswert gezahlt werden, ergibt dies 4,33 Prozent.

Die Angabe der Stückzinsen ist erforderlich, um den unterjährigen Handel zu ermöglichen. Wenn die Anleihe erst kurz vor dem Zinstermin gekauft wird, dann wäre es ja nicht gerecht, hierfür die kompletten Zinsen gutzuschreiben. Um dies auszugleichen, müssen beim Kauf Stückzinsen, das heißt anteilige Zinsen, gezahlt werden. Dann ist der gesamte Zinsbetrag wieder gerechtfertigt. Die Duration ist der gewichtete Durchschnitt aller Zahlungszeitpunkte einer Anleihe, anders gesagt, die durchschnittliche Dauer der Kapitalbindung. Mit dem Fortschreiten der Laufzeit einer Anleihe und der Vereinnahmung von Zinsen geht auch die durchschnittliche Kapitalbindungsdauer zurück und somit die Duration. Der Anleger erhält ja kontinuierlich Geld, so dass die Summe des eingesetzten Kapitals immer geringer wird.

Je höher der Nominalzins einer Anleihe ist, desto schneller erhält er sein Kapital zurück, desto geringer ist dann die Duration. Die Duration ist somit ein Maßstab für das Kursrisiko, denn je größer sie ist, desto höher sind die Chancen und auch die Risiken der Anleihe. Die Modifizierte Duration (modified duration) gibt die prozentuale Veränderung des Anleihenpreises bei Änderung des Zinssatzes um ein Prozent an. Eine Modifizierte Duration von 5,4 Prozent sagt aus, dass der Anleihekurs um 5,4 Prozent steigen wird, wenn die Zinsen um ein Prozent sinken und umgekehrt.

Der Basis Point Value sagt aus, wie sich der Preis der Anleihe bei Veränderung der Anleihenrendite um einen Basispunkt verändert. Ein Basis-Punkt entspricht einem hundertstel Prozent. Die Zinselastizität sagt etwas darüber, wie sich der Kurs einer Anleihe bei einer Änderung des Zinses verhält. Um die prozentuale Änderung des Anleihenkurses beziehungsweise die Modifizierte Duration zu erhalten, multipliziert man die Elastizität mit der Zinsänderung.

Emissionsdaten einer Anleihe

Emissionsdaten

Kurs – 101,63

Datum – 04.01.2003

Volumen – 24.000.000.000,00

Währung – EUR

Zum Schluss finden Sie noch die Emissionsdaten: den Ausgabekurs, das Ausgabedatum, das Gesamtvolumen und die Anleihenwährung.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen