Auf Seitwärtsbewegungen setzen

Wer damit rechnet, dass die Kursentwicklung einer Aktie oder vielleicht sogar des gesamten Marktes eine gewisse Zeit lang stagniert, kann davon profitieren, wenn er short geht. Dies ist im Normalfall institutionellen Akteuren Vorbehalten und für Privatanleger höchstens an einer Terminbörse wie der Eurex möglich. Wie wir zu Beginn dieses Buches bereits erwähnten, sind Normalanleger an der Eurex – zumindest zurzeit – selten anzutreffen. Damit diese Gruppe dennoch in den Genuss von Short-Positionen kommt, haben die Banken Produkte wie Discount-Zertifikate entwickelt. Wie sie in unserer Geldanlage-Seite gesehen haben, handelt es sich um Instrumente, die eine Stillhalter-Rolle beinhalten. Kauft ein Anleger ein Discount-Zertifikat, erzielt er eine verhältnismäßig hohe Rendite, wenn die zugrunde liegende Aktie einem Seitwärtstrend folgt.

Kombinierte Strategien

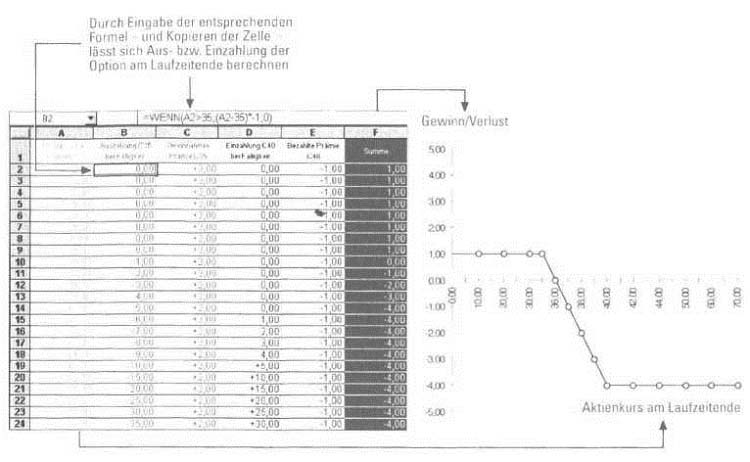

Man kann Optionen nach Belieben miteinander kombinieren und so unzählige Risiko-Chance-Kombinationen erzeugen, ganz nach dem Geschmack eines Anlegers. Kombinierbar sind zum Beispiel Optionen mit unterschiedlichen Laufzeiten oder Basispreisen, kombiniert werden können aber auch Optionen unterschiedlichen Typs, zum Beispiel Calls mit Puts – die Möglichkeiten sind nahezu unbegrenzt. Deshalb können wir kombinierte Strategien hier auch nicht umfassend erläutern. Um den Appetit etwas anzuregen, wollen wir eine Strategie hier etwas ausführlicher darstellen, sogenannte Credit Spreads. Wir schreiben eine Call-Option – konkret einen Call auf die T-Online-Aktie -, die einen Basispreis von 35 Euro hat (35er Call). Gleichzeitig kaufen wir einen Call, der – bis auf den Strike (40 Euro) – vollkommen identisch ausgestattet ist (40er Call). Beide Optionen haben eine Laufzeit von drei Monaten. Die Volatilität der T-Online-Aktie beträgt 60 Prozent, deren aktueller Kurs 30 Euro. Für den 35-er Call kalkulieren wir eine Prämie von 2 Euro, der 40-er Call ist aufgrund des höheren Basispreises dagegen billiger. Sein Wert liegt bei 1 Euro. Da wir den teuren Call verkaufen, den günstigen kaufen, bleibt uns ein Überschuss von 1 Euro (2 minus 1). Nun wollen wir schauen, welchen Gewinn wir mit dieser Strategie erzielen, wenn die Gesamtposition bis zum Ende aufrecht gehalten wird. Sehr gut geeignet für solche Aufgaben sind Tabellenkalkulationsprogramme wie zum Beispiel Microsoft Excel®. In der Abbildung unten ist dargestellt, wie sich die Gewinne und Verluste mit Excel berechnen und grafisch darstellen lassen. Man erkennt, dass ein Verlust von maximal 4 Euro auftreten kann, dafür ist der Gewinn auf 1 Euro begrenzt. Hätten wir statt des Credit Spread lediglich den 35-er Call geschrieben, wäre unser Höchstgewinn zwar größer gewesen (2 Euro), dafür hätten aber theoretisch unbegrenzt hohe Verluste entstehen können. Ein Credit Spread ist – genau wie ein geschriebener Call – eine geeignete Strategie, wenn mit gleichbleibenden oder sinkenden Aktienkursen zu rechnen ist. Im Unterschied zu einem reinen Call- Short ist ein Credit Spread eine konservativere Strategie; denn zur Begrenzung von Verlusten wird ein Call mit höherem Basispreis gekauft.

Die 90/10-Strategie

Statt ihr Geld in Aktien zu investieren, können Anleger den größten Teil ihres Geldes auch festverzinslich anlegen und für den restlichen Kapitalbetrag Call-Optionen kaufen. Die Anleger investiert so viel festverzinslich, dass nach einer bestimmten Zeit ein Betrag – bestehend aus Zinsen und Tilgung – zurückfließt, der nicht aufs Spiel gesetzt werden soll. Ein Verlustrisiko ist hier also ausgeschlossen. Steigen während dieser Zeit die Aktienkurse, erzielt der Anleger Gewinne, die nicht unbedingt viel schlechter sind als bei einer direkten Aktienanlage.

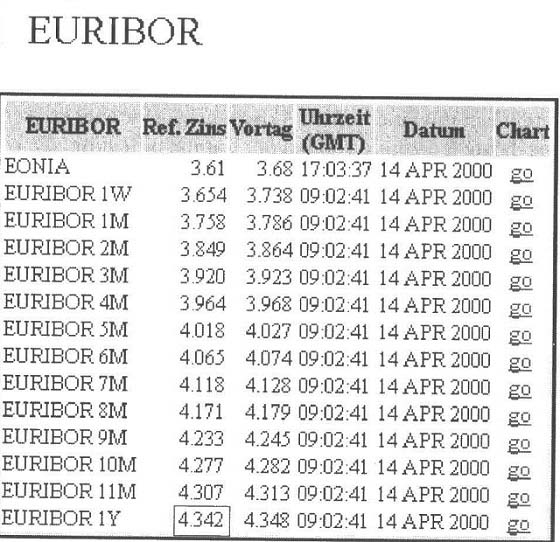

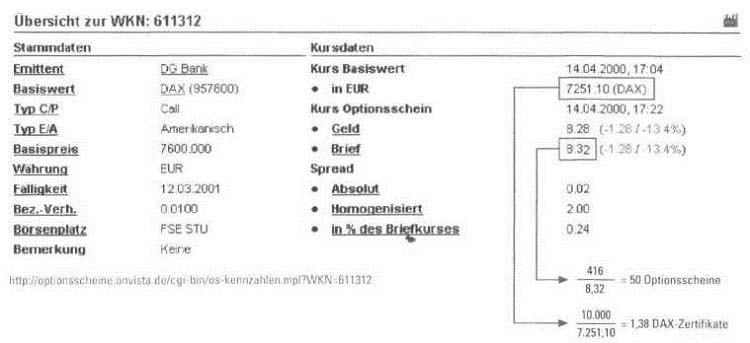

Eine Beispielrechnung könnte wie folgt aussehen: Als Betrag stehen 10.000 Euro zur Verfügung, die für ein Jahr angelegt werden sollen. Im Internet rufen wir auf der Seite der Dresdner Bank den aktuellen Satz für eine einjährige festverzinsliche Geldanlage ab (4,34 Prozent). Unser Ziel ist es, von den 10.000 Euro lediglich so viel anzulegen, dass in einem Jahr – mit Zinsen – wieder 10.000 Euro vorhanden sind. Damit wäre sichergestellt, dass kein Kapital verloren gehen kann. Investieren wir 9.584 Euro, erhalten wir dafür 416 Euro Zinsen, so dass nach einem Jahr das am Anfang eingesetzte Kapital erreicht ist (9.584 plus 416 gleich 10.000 Euro). Für den restlichen Betrag von 416 Euro (10.000 minus 9.584) kaufen wir heute Optionsscheine, beispielshalber DAX-Warrants, mit einer Laufzeit von ungefähr einem Jahr. Entsprechende Produkte suchen wir wieder mit dem Tool von OnVista. Aus einer Vielzahl von Vorschlägen wählen wir einen DAX-Call der DG Bank aus, der einen Basispreis von 7.600 hat.

EURIBOR

Es handelt sich bei EURIBOR-Sätzen um Durchschnittszinssätze, die einmal am Tag aus den Angaben von ungefähr 60 Banken mit Sitz in Euroland gebildet werden. Euribor steht als Abkürzung für Euro Interbank Offered Rate und Ist eine Sammelbezeichnung für Sätze, die das Laufzeitenspektrum von einem Monat bis zu einem Jahr abdecken. E0NIA ist der Satz für Tagegeld.

Selbst wenn der Anleger das in die Warrants investierte Kapital verliert, bleibt sein Ursprungsbetrag erhalten. Je stärker der DAX aber steigt, umso mehr gleicht sich die Rendite an diejenige der reinen Aktienanlage an. In der Tabelle auf der nächsten Seite haben wir die 90/10-Strategie mit einer reinen DAX-Anlage (zum Beispiel DAX-Zertifikat) verglichen. 90/10 ist eine Alternative für Anleger, die an der Aktienmarktentwicklung teilhaben möchten, aber ihr Verlustrisiko begrenzen wollen. DAX-Zertifikate sind Wertpapiere, mit denen man eins zu eins an der Entwicklung des Indexes partizipiert. Mehr zu diesem Thema enthält das : Index-Zertifikate (erschienen bei Schäffer-Poeschel).

Ein Blick auf die Tabellenwerte macht deutlich, dass die 90/10-Stra- tegie verglichen mit einer reinen Aktienanlage eine eher konservative Strategie darstellt – zumindest bei der Kapitalaufteilung, die wir hier zugrunde legen. Je nachdem, wie hoch der Anteil Optionen im Verhältnis zum verzinslichen Anlagebetrag ist, lassen sich natürlich auch erheblich riskantere Positionen aufbauen. Jeder sollte durch Simulation der Depotendstände selbst herausfinden, welche Kombination mit der eigenen Mentalität am besten zu vereinbaren ist.

Woher kommt 90 zu 10

Die Bezeichnung 90 zu 10 stammt von einer Faustregel, die besagt, man solle 90 Prozent seines Kapitals sicher anlegen und für 10 Prozent Optionen kaufen. Natürlich kann das Verhältnis je nach Risikobereitschaft des Anlegers auch anders festgelegt werden. Durch entsprechende Anpassung der Gewichtung kann das Chance-Risiko-Profil beliebig den individuellen Anforderungen des Anlegers angepasst werden.

| DAX-Stand in 12 Monaten | 90/10-Strategie | | H Reine DAX-Anlage | ||

| Depotwert | Rendite | Depotwert | Rendite | |

| 0 | 10.000 | 0% | 0 | -100% |

| 1.000 | 10.000 | 0% | 1 380 | -86% |

| 2.000 | 10.000 | 0% | 2 760 | -72% |

| 3.000 | 10.000 | 0% | 4 140 | -59% |

| 4.000 | 10.000 | 0% | 5.520 | -45% |

| 5.000 | 10.000 | 0% | 6 000 | -31% |

| 6.000 | 10.000 | 0% | 8.280 | -17% |

| 7.000 | 10,000 | 0% | 9 660 | -3% |

| 8.000 | 10.200 | +2% | 11 040 | +10% |

| 9.000 | 10.700 | +7% | 12 420 | +24% |

| 10.000 | 11.200 | + 12% | 13 800 | +38% |

| 11.000 | 11.700 | +17% | 15.180 | +52% |

| 12.000 | 12.200 | +22% | 16.560 | +66% |

Optionen zur Kurssicherung

In der Praxis werden Optionen insbesondere von Privatanlegern vorwiegend aus Spekulationsgründen gekauft. Dennoch eignen sich diese Produkte auch für Sicherungszwecke. Es gibt wohl kaum einen Anleger, der nach einer Haussephase nicht schon einmal das Bedürfnis gehabt hat, die hohen Aktienkurse quasi einzufrieren. Ein Ausstieg kommt oft nicht in Frage, weil man von möglichen Weiteren Kurssteigerungen profitieren möchte, wenn es doch nicht zum Crash kommt. In dieser Situation kann es sinnvoll sein, Put-Optionen zu kaufen. Wie man am sinnvollsten bei einer Absicherung – man sagt auch Hedging – vorgeht, wollen wir uns im Weiteren näher anschauen. Angenommen, in unserem Depot befinden sich 100 T-Aktien, die aktuell einen Kurs von 70 Euro haben. Es ist damit zu rechnen, dass die Papiere in den kommenden Monaten einen Teil ihres Wertes verlieren. Aus verschiedenen Gründen wollen wir die Position jedoch erst in einem halben Jahr verkaufen. Deswegen möchten wir sie gegen Wertverluste absichern. Für diesen Zweck geeignet sind natürlich nur Puts, die sich auf T-Aktien beziehen. Geklärt werden muss allerdings noch, welche Laufzeit die Optionen haben sollen und welchen Basispreis. Auch mit Puts, die länger als sechs Monate laufen, könnte man die T-Aktien theoretisch absichern. Diese Sicherungsstrategie ist so angelegt, dass die Optionen nicht bis zur Endfälligkeit gehalten und auch nicht ausgeübt, sondern vorher verkauft werden. Bezogen auf unser Beispiel heißt: Wir würden die Optionen heute kaufen und nach sechs Monaten wieder veräußern. Verringert sich der Kurs der Aktien bis dahin, so steigen die Puts im Wert.

Im Idealfall wird der Verlust bei den Aktien durch den Optionsgewinn exakt kompensiert. Doch Aktien- und Optionkurs verändern sich nicht eins zu eins. Fällt der Wert der Aktie um einen Euro, steigt der Putpreis normalerweise um weniger als einen Euro. Daher braucht man zur Absicherung von 100 Aktien mehr als 100 Optionen. Wie viel tatsächlich erforderlich sind, lässt sich am Delta ablesen. Liegt sein Wert zum Beispiel bei minus 0,5 sind 200 Puts notwendig. Denn ein Delta von minus 0,5 besagt, dass ein Aktienkursrückgang um einen Euro einen Anstieg des Putpreises um 0,5 Euro zur Folge hat. Also benötigt man 2 Puts pro Aktie. Wir haben diese als Delta-Hedging bekannte Absicherungsmethode schon an anderer Stelle kennen gelernt. Es handelt sich dabei um ein aufwendiges Verfahren, denn das Delta bleibt im Zeitablauf nicht konstant. Schwankt der Aktienkurs, nachdem wir die Puts gekauft haben, so verändert sich auch das Delta.

Steigt es auf einen Wert von beispielsweise 0,55, dann brauchen wir nicht mehr 200, sondern lediglich noch 182 Optionen, um die nächste Aktienkursänderung zu kompensieren. Für den Privatanleger ist solch ein dynamisches Fledging im Regelfall zu zeit- und kostenintensiv. Das Depot muss laufend überwacht werden, denn bei jeder (größeren) Aktienkursschwankung muss auch die Optionsposition angepasst werden. Der dauernde Kauf und Verkauf von Optionen verursacht darüber hinaus natürlich auch Kosten (Transaktionskosten). Für Normalanleger ist daher eine sogenannte statische Absicherung ratsamer. Typisch für diese Strategie ist, dass Optionen gekauft werden, deren Restlaufzeit mit dem Absicherungszeitraum übereinstimmt. Die Optionen werden also bis zur Endfälligkeit gehalten und nicht vorher verkauft. Liegt der Aktienkurs unter dem Basispreis, werden die Optionen ausgeübt, andernfalls lassen wir sie verfallen. Die Frage, welche Restlaufzeit die Puts in unserem Fall haben müssen, ist damit beantwortet. Wir benötigen Optionen mit einer Restlaufzeit von sechs Monaten. Geklärt werden muss nun noch, welcher Basispreis am sinnvollsten ist. Auf diese Frage gibt es leider keine pauschale Antwort. Möchte ein Anleger das aktuelle Kursniveau sichern, muss er einen At-the-money-Put kaufen. Derlei Optionen haben aber gegenüber laufzeitgleichen In- bzw. Out-of-the-money- Puts die höchste Zeitprämie. Werden dagegen Out-of-the-money- oder Deep- out-of-the-money-Puts gekauft, wird ein niedriges Kursniveau abgesichert. Solche Optionen sind zwar preiswerter, eignen sich dafür allerdings auch nur für bestimmte Situationen, beispielsweise für Worst-Case-Fälle (Crash).

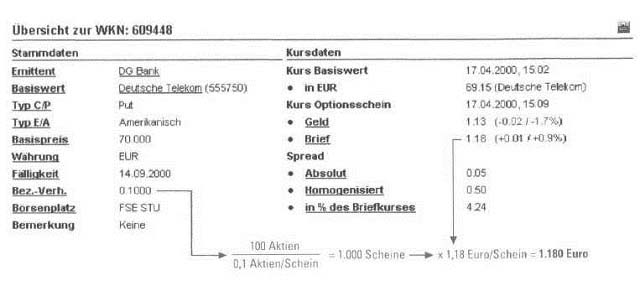

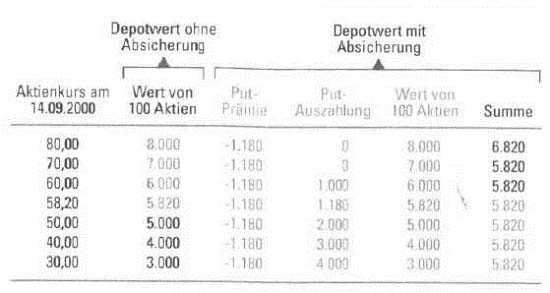

Die Entscheidung, welches Kursniveau abgesichert werden soll, muss letztlich jeder Anleger selbst treffen. Sie ist abhängig von seinen individuellen Erwartungen und davon, wie viel Verlust der Anleger verkraften kann. Kommen wir nun zum Ausgangsbeispiel zurück. Die Telekom- Aktie notiert an der Börse augenblicklich (17.04.2000) zum Kurs von knapp 70 Euro. Da wir das aktuelle Kursniveau sichern möchten, kommen nur Optionen in Frage, die am Geld notieren. Geeignete Warrants suchen wir wieder im Internet mit dem Tool von OnVista. Die vorgegebenen Kriterien erfüllt lediglich ein Optionsschein der DG Bank einigermaßen. Wir haben uns deshalb für dieses Produkt entschieden. Zu klären ist noch, wie viele dieser Scheine wir kaufen müssen. In unserem Depot befinden sich 100 Aktien. Also könnten zur Absicherung 100 Optionsscheine verwendet werden, deren Bezugsverhältnis 1,0 beträgt. Der Schein der DG Bank hat aber lediglich ein Bezugsverhältnis von 0,1. Deswegen brauchen wir davon insgesamt 1.000. Für die Absicherung des Depots entstehen Kosten von 1.180 Euro; Gebühren und sonstige Transaktionsaufwendungen lassen wir unberücksichtigt.

Doch wie weit muss der Kurs der T-Aktie eigentlich sinken, damit sich der Kauf der Puts gelohnt hat? Um diese Frage zu beantworten, betrachten wir verschiedene Kursszenarien. Der Wert einer T-Aktie muss um mehr als 10,95 Euro – oder anders um etwa 16 Prozent – unter den Basispreis fallen, damit die Sicherungsstrategie vorteilhafter ist als ein Verzicht auf die Optionen.

Die 100-prozentige Absicherung eines Aktiendepots mit (At-the- money-) Put-Warrants ist im Allgemeinen sehr teuer und aus diesem Grund auch nicht unbedingt empfehlenswert. Häufig ist eine teilweise Absicherung des Depots ratsam. Wie hoch diese Quote ist, hängt von den persönlichen Ausgangsvoraussetzungen ab (z. B. Risikobereitschaft). Hat ein Anleger verschiedene Aktien im Depot, kann jede Sorte separat mit entsprechenden Puts gesichert werden. Entspricht die Zusammensetzung dagegen in etwa einem Index, zum Beispiel dem DAX oder dem Euro Stoxx, bieten sich zu Sicherungszwecken auch Index-Puts an. Zum Schluss wollen wir noch kurz sagen, dass man auch in Zukunft geplante Aktienkäufe gegen Kursanstiege absichern kann. Dafür werden Calls verwendet. Da wir an anderer Stelle bereits erläutert haben, wann es zu einer Absicherung gegen steigende Kurse kommen kann, verzichten wir hier auf eine weitergehende Darstellung.

Strategien beim Optionshandel I finden Sie hier

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen