Durch Variation der klassischen Anleiheeigenschaften (fester Zinssatz, regelmäßige Zinszahlung, Rückzahlung am Ende der Laufzeit) wurde in jüngerer Zeit eine Reihe von Anleiheformen kreiert, die sich zunehmender Beliebtheit erfreuen.

Null-Kupon-Anleihen (Zerobonds)

Null-Kupon-Anleihen, auch Zerobonds genannt, sind langfristige Schuldverschreibungen von privaten oder öffentlichen Einrichtungen, die keine Zinszahlung während der Laufzeit vorsehen (und demzufolge auch keine Zinsscheine [Kupons] haben). Die Zinsen werden über die Zeit angesammelt und bei Fälligkeit der Anleihe zusammen mit dem Anleihebetrag ausgezahlt. Null-Kupon-Anleihen werden in zwei Varianten angeboten, als Abzinsungspapiere und als Aufzinsungspapiere.

Als Abzinsungspapiere werden Null-Kupon-Anleihen zum Nennwert abzüglich Zinsen und Zinzeszins ausgegeben und bei Fälligkeit zum Nennwert zurückgezahlt.

Als Aufzinsungspapiere werden Null-Kupon-Anleihen zum Nennwert ausgegeben und bei Fälligkeit zum Nennwert zuzüglich Zinsen und Zinzeszinsen zurückgezahlt.

Der Ertrag der Anleihe errechnet sich aus der Differenz zwischen dem Anlagebetrag (Kaufpreis) und dem Rückzahlungsbetrag. Der nominelle Zinssatz wird zum Zeitpunkt der Emission festgelegt. Die positiven respektive negativen Abweichungen des Kapitalmarktzinses zu diesem nominellen Zinssatz der Anleihe schlagen sich in deren Börsenkurs nieder. So führt eine bei hohem Zinsniveau getätigte Anlage in Null-Kupon-Anleihen bei sinkendem Zinsniveau zu überproportional hohen Kursgewinnen. Hier kommt der sogenannte Hebeleffekt (Leverage-Effekt) zum Tragen.

Nullkuponanleihen

Er leitet sich aus dem niedrigen Kapitaleinsatz, der Restlaufzeit und dem Nominalkapital ab. Der Hebeleffekt ist umso größer, je länger die Restlaufzeit der Anleihe ist. Ein umgekehrter Hebeleffekt ergibt sich bei steigendem Zinsniveau.

Für den Anleger in Null-Kupon-Anleihen entfällt die Aufgabe, seine Zinserträge anzulegen. Die bei Aufzinsungspapieren einmalige Zinszahlung zum Ende der Laufzeit impliziert einen Steuerstundungseffekt, der – wenn die Rückzahlung in eine Phase niedrigerer Besteuerung (z. B. nach der Zurruhesetzung des Anlegers) fällt – zu beachtlichen Steuerentlastungen führen kann.

Werden Null-Kupon-Anleihen vor dem Fälligkeitstermin verkauft, so hat der Verkäufer den rechnerischen Ertrag des Papiers zu versteuern. Dieser Ertrag wird aus dem Emissionspreis, der bis dahin verstrichenen Laufzeit und der (bei der Ausgabe festgelegten) Emissionsrendite ermittelt. Ist der Verkaufskurs des Papieres höher als sein rechnerischer Kurs, so ergibt sich – vorausgesetzt, dass zwischen Kauf und Verkauf der Papiere mindestens 1 Jahr liegt oder der Kursgewinn weniger als 512 Euro beträgt – ein steuerfreier Kursgewinn (Spekulationsgewinn). Kursverluste (Spekulationsverluste) können in bestimmtem Umfang mit Kursgewinnen (Spekulationsgewinnen) verrechnet werden.

Null-Kupon-Anleihen können als Neuemissionen oder als an der Börse gehandelte Papiere erstanden werden. Ihre Stückelung beläuft sich bei Neuemissionen auf 1000 Euro oder ein Vielfaches davon. Die Laufzeit beträgt üblicherweise 10, 15 bis 30 Jahre.

Neuemissionen werden vom Ersterwerber spesenfrei erstanden. Der Erwerb umlaufender Papiere verursacht Spesen: Bankprovision 0,5% vom Kurswert, Maklergebühren 0,75 %o vom Nennwert, Depotgebühren für die anschließende Verwahrung betragen in der Regel 1,25%o pro Jahr vom Kurswert zuzüglich 19% Mehrwertsteuer.

Die Zinserträge aus Null-Kupon-Anleihen, die erst bei Fälligkeit oder Veräußerung anfallen, unterliegen – soweit keine Freistellung erfolgte – der 30-prozentigen Zinsabschlagsteuer. Zusammenfassend kann die Anlage in Null-Kupon-Anleihen wie folgt beurteilt werden. Auch wenn die Liquidität dieser Papiere durch deren jederzeit möglichen Verkauf an der Börse gesichert ist, darf das bei einem vorzeitigen Verkauf möglicherweise auftretende Kursrisiko nicht übersehen werden.

Die Renditen von Null-Kupon-Anleihen sind bei langfristiger Anlage durchweg attraktiv, insbesondere unter Berücksichtigung des Leverage-Effektes.

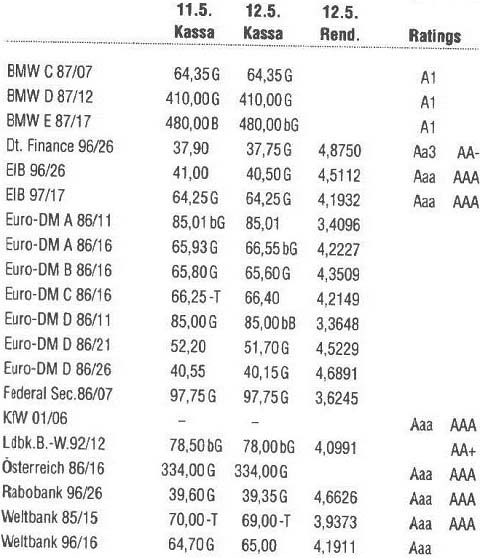

Die Sicherheit der Anlage ist – wie bei allen Schuldverschreibungen – in erster Linie an die Bonität des Emittenten gekoppelt. Diese ist im Allgemeinen im Inland besser einzuschätzen als im Ausland. Zur Einschätzung der Bonität ausländischer Emittenten sollte man deshalb Ratings zu Rate ziehen! Gleichwohl bleibt bei ausländischen Anleihen immer noch das Währungsrisiko bestehen.

Anleihen mit variabler Verzinsung (Floating Rate Notes)

Floating Rate Notes, kurz auch Floater genannt, sind – meist von deutschen oder ausländischen Banken emittierte – langfristige Schuldverschreibungen mit einem variablen Zinssatz. Die Zinssätze werden in regelmäßigen Zeitabständen von 3, 6,9 oder 12 Monaten an die aktuellen Geld- oder Kapitalmarktzinssätze angepasst. Als Referenzzinssätze fungieren dabei der Euribor1, der Libor2 oder der Euribor- Libor. In den Anleihebedingungen wird je nach Bonität des Emittenten ein Aufschlag oder ein Abschlag von 0,1 bis 0,3 % auf den jeweiligen Referenzzinssatz vorgenommen.

Die Ausstattung von Floating Rate Notes ist recht unterschiedlich. So gibt es solche mit einer Mindestverzinsung, sogenannte Floor Floater, auch Floors genannt, oder solche mit einer Maxi mal Verzinsung, sogenannte Cap Floater, auch Caps genannt. Als Collared-Floater oder auch Mini-/Max-Floater werden Kombinationen der beiden vorgenannten Ausstattungen genannt. Beim Reverse-Floater (Umkehrfloater) wird die Verzinsung als Differenz zwischen einem fixierten Zinssatz (z. B. 13%) und dem Referenzzinssatz (z. B. Euribor) ermittelt. Der Zinssatz von Reversed-Floaters steigt demnach, wenn der Geldmarktzins fällt, und sinkt, wenn dieser steigt. Oft wird auch für die ersten Jahre ein Festzins vereinbart. Convertible Floating Rate Notes schließlich implizieren ein Wandlungsrecht in eine festverzinsliche Anleihe.

Floating Rate Notes können als Neuemissionen oder als an der Börse gehandelte Papiere erstanden werden. Der erforderliche Anlagebetrag ist relativ hoch; er liegt bei Neuemissionen zwischen 5000 und 10000 Euro. Die Laufzeit bewegt sich heute üblicherweise zwischen 1 und 20 Jahre.

Der Ersterwerb von Neuemissionen ist spesenfrei. Der Erwerb umlaufender Papiere verursacht Spesen: Bankprovision 0,5% vom Kurswert, Maklergebühren 0,75%o vom Nennwert. Depotgebühren für die anschließende Verwahrung betragen in der Regel 1,25%o pro Jahr vom Kurswert zuzüglich 19% Mehrwertsteuer. (Es empfiehlt sich darüber mit der Bank zu verhandeln!)

Die Zinserträge von Floating Rate Notes unterliegen – soweit keine Freistellung erfolgte – der 30-prozentigen Zinsabschlagsteuer. Kursgewinne von Floatern in ausländischer Währung, die sich aus einer positiven Entwicklung derselben ergeben, sind nach einer Entscheidung des Bundesfinanzhofes (VIII R 28/99) steuerfrei.

Zusammenfassend kann die Anlage in Floating Rate Notes wie folgt beurteilt werden. Der jederzeit mögliche Verkauf an der Börse verleiht diesen Papieren eine hohe Liquidität. Diese Liquidität impliziert jedoch auch ein gewisses Kursrisiko.

Die Renditen von Floaters sind im Allgemeinen recht attraktiv.

Die Sicherheit der Anlage ist wie bei allen Schuldverschreibungen in erster Linie an die Bonität des Emittenten gekoppelt. Der Rückzahlungsbetrag am Ende der Laufzeit entspricht dem Nominalwert. Abgesehen von DM-Altemissionen lauten Floaters auf Euro oder andere Währungen. Was letztere anbelangt, ergibt sich damit auch ein Währungsrisiko. Ihr Kursrisiko entfällt weitgehend, da die kurzen Zinsanpassungszeiten kaum Kursschwankungen zulassen.

Floating Rate Notes sind Anlegern zu empfehlen, die quasi eine Termineinlage mit der Möglichkeit einer laufenden Verlängerung der Anlagedauer (zu den jeweils aktuellen Zinskonditionen) suchen. Wer lediglich eine Hochzinsphase auskosten möchte, verkauft das Papier, sobald diese Zeitspanne vorbei ist. Wer auf fallende Zinsen setzt, legt in Reverse-Floaters an.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen