Discountzertifikate funktionieren schlecht in Zeiten geringer Volatilität und hoher Kursgewinne. Die eingebaute Obergrenze schneidet nämlich Gewinne ab, die über ein festgelegtes Niveau hinausgehen. Wenn sich die Märkte stark positiv entwickeln, haben die Discount-Anleger das Nachsehen. Um den weniger risikofreudigen Anlegern ein attraktives Zertifikat anbieten zu können, wurden deswegen die Bonuszertifikate entwickelt. Sie funktionieren ganz anders, passen aber zu der gleichen Einstellung zum Markt.

Hier werden aber die Dividenden genutzt, um eine besondere Art von Option zu kaufen, die einen Risikopuffer konstruieren lässt. Es handelt sich um Down-and-Out-Put-Optionen, die verfallen, wenn eine Schwelle unterschritten wird. Darauf gründet der Bonus-Mechanismus: Der Emittent kauft die zugrunde liegende Aktie beziehungsweise den Index (Basiswert oder Underlying) und investiert die erhaltenen Dividenden in Optionen. Je tiefer deren Verfallsniveau liegt, desto teurer sind sie. Wird das Niveau nicht unterschritten, zahlt der Emittent nicht nur den aktuellen Kurswert aus, sondern mindestens noch einen gewissen Zusatzbetrag, das so genannte Bonusniveau.

Sollte die Option wertlos werden, also der Kurs der Aktie/des Index irgendwann einmal zu weit fallen, dann entfällt auch der Bonusmechanismus und der Anleger erhält nur den Kurswert zurück. Der Emittent kann sich entscheiden, ob er eine höhere Bonusrendite oder lieber einen größeren Risikopuffer anbieten will. Letztlich haben Anleger immer die Auswahl aus unterschiedlichen Produkten mit unterschiedlicher Risiko-/Rendite-Struktur.

In Abbildung sind drei Kursverläufe einer Aktie/einer Index eingezeichnet .Der Kurs liege aktuell bei 100 Euro .Aufgrund der gewählten Bedingungen liegt das Absicherungsniveau bei 73 Euro und das Bonusniveau 122 Euro. Entwickelt sich der Basiswerte wie in Fall 1 gezeigt, dann wird am Fälligkeitstag der gültige Kurswert ausgezahlt .Die Absicherung wurde nicht benötigt, das Bonuslevel überschnitten. Daher war die Option letztlich wertlos. Der Anleger verliert die Dividende. In Fall 2 bleibt der Basiswert innerhalb des Kanals aus Absicherungs- und Bonusniveau. Zum Fälligkeitstag wird das Bonusniveau ausgezahlt (122 Euro, obwohl der Kurswert nur bei 95 Euro liegt). Da dieses über dem Kurswert liegt, erzielt der Anleger einen Gewinn (es sei denn, die Dividendenzahlungen wären mehr wert gewesen).

Fall 3 verläuft ungünstig für den Anleger. Da der Kurs des Basiswerts zwischenzeitlich das Absicherungsniveau unterschreitet, verfällt die Option und damit der Anspruch auf den Bonus. Der Anleger erhält den Kurswert von 90 Euro und verliert die Dividende. Sie können hieran erkennen, dass Bonuszertifikate nur in Märkten mit moderaten Kursentwicklungen interessant sind. Sie bieten einen begrenzten Schutz gegen Kursverluste und eine gewisse Mindestrendite, wenn die untere Grenze nicht verletzt wird.

Der Kursverlauf der Zertifikate verläuft recht nahe an den Basiswerten. In bestimmten Situationen können sich aber auch recht deutliche Abweichungen ergeben. Beispielsweise verlieren ausgesprochen konservative Zertifikate mit hohem Puffer in Krisenzeiten weniger an Wert. Gerät der Kurs des Basiswerts gefährlich nahe an das Absicherungsniveau, verliert das Zertifikat stärker. Die Option ist dann kaum noch etwas wert. Daraus ergeben sich dann interessante Perspektiven für den Kauf älterer Zertifikate. Wer nämlich nicht nur nach den Neuemissionen schaut, sondern vor allem nach Kursrücksetzern ältere Zertifikate analysiert, der kann sowohl unter den Bonus- als auch den Discountzertifikaten wahre Schnäppchen finden.

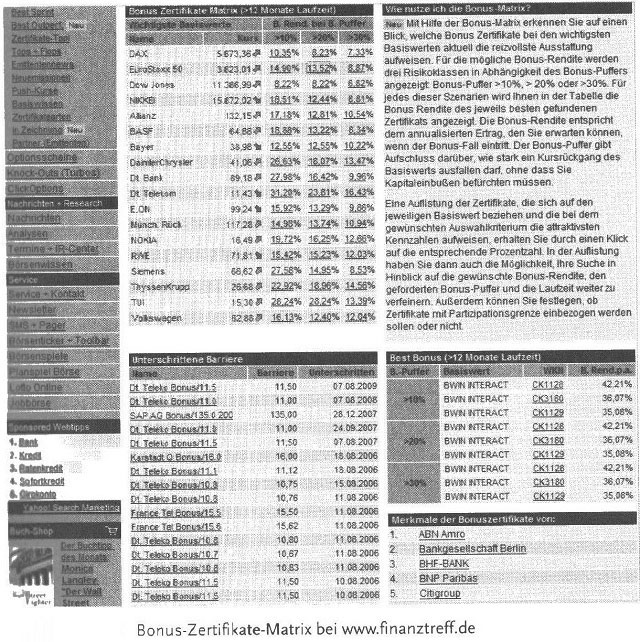

Wer darauf vertraut, dass nach dem Einbruch ein kontinuierlicher Aufschwung stattfindet, der kann mit überdurchschnittlichen Renditen rechnen. Die Auswahl eines Bonuszertifikats ist insofern nicht einfach, als es eine Vielzahl von Produkten und auch Varianten gibt (komplexere Bonuszertifikate betrachten wir hier nicht, zumal ihr Vorteil meist nur in bestimmten Situationen zum Tragen kommt). Auf verschiedenen Webseiten finden Sie aber Instrumente zur Auswahl. Hier können Sie unter Zertifikate unter anderem Best Bonus auswählen und erhalten dann eine Auswahlmatrix mit verschiedenen Puffer-Klassen und Basiswerten.

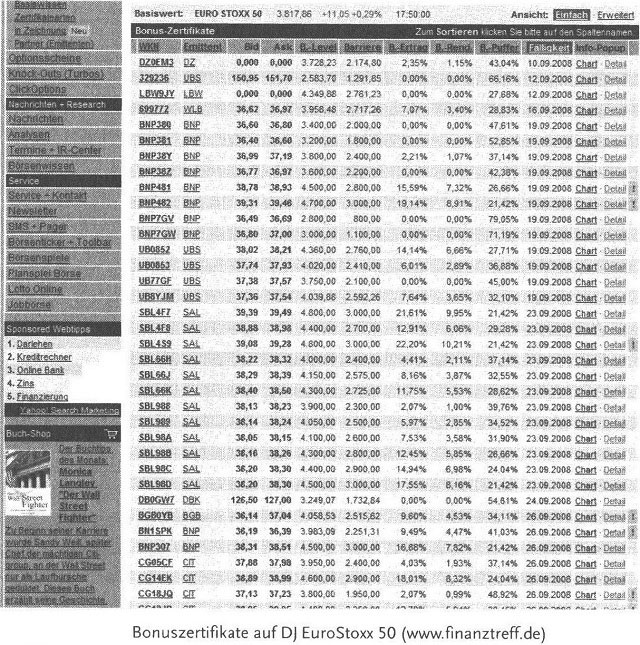

Sie können nun eine Produktklasse auswählen und dann unter den gelisteten Produkten der Partnerunternehmen das geeignetste Zertifikat aussuchen. Hier wurden für den Basiswert DJ EuroStoxx 50 Zertifikate mit mehr als 20 Prozent Puffer gewählt und dann nach Fälligkeit sortiert. Hier finden Sie zum Beispiel ein Zertifikat mit hohem Bonusertrag und geringem Puffer (also offensiv) – SBL98D – und nebenan eines für Katastrophentheoretiker mit mehr als 40 Prozent Puffer – BNiSPK. Der Preis dafür ist allerdings eine Obergrenze, ab der das Zertifikat Kurssteigerungen nicht mehr mitmacht. Es handelt sich um eine Sondervariante, ein so genanntes Capped-Bonus-Zertifikat (oben mit einem ! gekennzeichnet). Diese Beschränkung ermöglicht es aber, einen noch größeren Puffer anzubieten.

Vorsichtshalber sei darauf hingewiesen, dass bei zum Beispiel dreijährigen Zertifikaten 20 oder 25 Prozent Puffer sehr knapp sind. Immerhin gehen die Dividenden ab und sind Rücksetzer von 10- 20 Prozent als normales Kursrisiko einzustufen. Der Puffer ist dann schnell verbracht. Dies gilt vor allem für Aktien-Zertifikate.

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen