Auf den Rentenmärkten besteht in dieser Hinsicht ein hohes Maß an Transparenz. Schuldner (Unternehmen, die Anleihen ausgeben) werden von Ratingagenturen bezüglich ihrer Fähigkeit eingestuft, die Schulden zurückzahlen zu können. Je mehr Zweifel die Agenturen daran haben, was zum Beispiel mit dem aktuellen Schuldenstand oder der Ertrags Situation zu tun hat, desto schlechter ist ihr Rating. Und desto höher sind die Zinsen, die diese Unternehmen zahlen müssen. Anleger können dann wählen: Will ich eine Anleihe von einem sicheren Schuldner mit geringen Zinsen oder eher eine Anleihe von einem unsicheren Schuldner mit hohen Zinsen? Auch dazwischen gibt es alles, was das Depot begehrt, und immer auch mal eine Anleihe, bei der man etwas besser abschneidet als im Durchschnitt.

Jede Anlageentscheidung ist also eine Abwägung von Rendite und Risiko. Jeder, der Ihr Geld haben will, überlegt sich, welche (potenziellen) Erträge (= Rendite) er bieten muss, damit Sie das jeweilige Risiko übernehmen. Die Aktie eines Unternehmens in einem Schwellenland, zum Beispiel in Lateinamerika oder Südostasien, muss eine höhere Rendite versprechen als die eines deutschen Unternehmens, weil es zusätzliche Risiken gibt. Diese können in Wechselkursveränderungen, politischen Einflüssen wie etwa Devisenbeschränkungen (die eigene Währung darf nicht beliebig ein- und ausgeführt werden), dem Unternehmenserfolg liegen.

Können sich die Anleger vielleicht nur noch eine Kurssteigerung von 10 Prozent vorstellen, verzichten sie auf ein Engagement und bleiben mit ihrem Geld in der Heimat. Andererseits können Anleger auch nicht erwarten, jährlich 40 Prozent Kurssteigerung zu erleben, ohne dass es zu höheren Schwankungen oder sogar dem einen oder anderen Insolvenzverfahren kommt. Sobald die Risiken sinken, gehen auch die Renditen zurück.

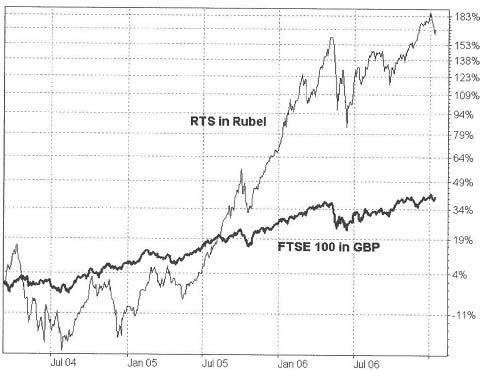

Die Abbildung zeigt zwei extreme Beispiele von Länder-Aktienindizes über zwei Jahre. Die fette Linie stellt den englischen Aktienindex FTSE 100 dar, der traditionell nur wenig schwankt, dafür aber auch nur langsam steigt. Er enthält viele Weltunternehmen und hat einen umfassenden Branchenmix. So können viele Schwankungen abgefedert werden. Der RTS enthält russische Energiewerte und gehört zu den am stärksten schwankenden Indizes. Von einer Risikostreuung kann keine Rede sein, Anleger haben hohe Gewinnchancen, gehen aber auch entsprechende Risiken ein. Bei richtigem Kaufzeitpunkt konnten hohe Gewinne erzielt werden, Anleger konnten aber auch lange leiden, wenn sie zu früh eingestiegen sind. Bei einer Investition in den FTSE 100 war das so genannte Timingrisiko wesentlich geringer.

Auf Basis dieser Zusammenhänge können Sie auch erkennen, ob an einem Finanzangebot etwas faul ist. So kann es ja passieren, dass man Ihnen am so genannten Giwuen Kapitalmarkt (außerhalb der Börsen) irgendeine Art von Beteiligung oder etwas Ähnliches anbietet, das wesentlich mehr Rendite abwirft als vergleichbare Angebote. Beispielsweise liegt der Zinssatz für langfristige sichere Anlagen (Bundeswertpapiere) bei 4 Prozent. Wenn Ihnen nun ein Vermittler eine sichere Anlage mit einer Rendite von 8 Prozent anbietet, dann kann etwas nicht stimmen.

So kann es etwa Haftungsrisiken geben, die Ihnen nicht erläutert werden. Oder der Anbieter steht finanziell unsicherer da als es die Öffentlichkeit glaubt. Im schlimmsten Fall liegt sogar ein kriminelles Handeln vor (leider gibt es das noch immer oft genug, trotz aller Aufklärung) und man hat gar keine Absicht, Ihnen jemals Ihr Kapital zurückzuzahlen. Bei solch hohen Differenzen sollten die Alarmglocken läuten und Sie sollten das Angebot ausschlagen oder zumindest äußerst kritisch prüfen. Schließlich müsste der Anbieter eine Antwort auf die Frage haben, warum er Ihnen 4 Prozent schenkt, wenn er das Geld doch wesentlich billiger haben könnte. Er wäre unvernünftig und könnte nicht mit Geld umgehen. Und so jemandem wollen Sie doch nicht Ihr Geld geben, oder?

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen

Geld Anlegen 24h Ihr Geld Richtig und Sicher Anlegen